为了帮助中国气体行业的企业欲进入印度气体市场了解当地行业的最新信息,本期国别年终盘点由印度工业气体制造商协会提供的市场报告供业界同仁参考。

概述

2024年,印度工业气体市场保持稳定增长,主要受到医疗、制造业、电子行业和可再生能源等关键领域需求增长的推动。市场加速融入全球供应链,聚焦扩大生产能力、采用先进技术以及提高国内能力,与“印度制造”倡议保持一致。

1. 市场规模与增长

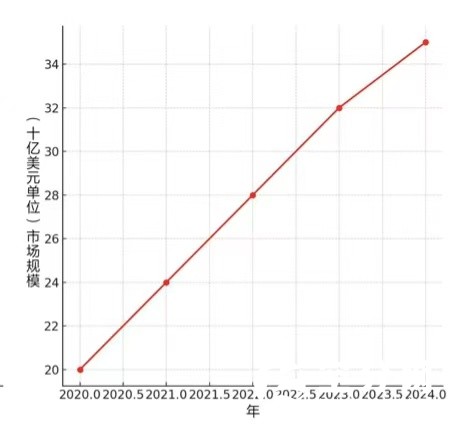

• 市场规模:2024年,印度工业气体市场规模约为35亿美元,年均复合增长率(CAGR)为8.5%。

细分市场分析:

• 散装气体(氧气、氮气、氩气):占市场的65%。

• 特种气体:占市场的25%,由于电子和可再生能源行业的需求,是增长最快的领域。

• 医用气体:占市场的10%,受医疗基础设施持续改进推动。

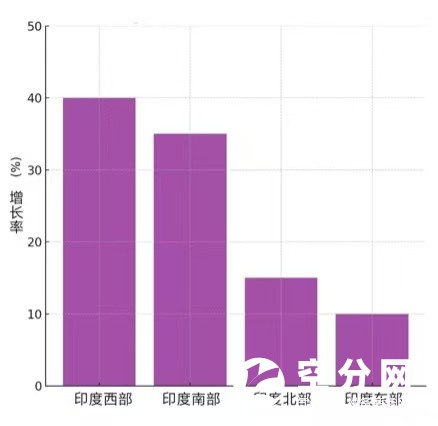

区域增长:

• 印度西部:由于钢铁和化工行业的存在,市场规模最大。

• 印度南部:增长迅速,得益于电子和半导体行业的发展。

市场份额(2024)

区域市场增长

市场规模增长(2020-2024)

2. 行业链c

上游

• 氢气生产所需的天然气和空分操作所需的大气空气仍是核心原材料。

• 与能源供应商的合作,确保了气体生产过程中所需的稳定电力供应。

中游

• 2024年,空分装置(SAU)安装量增长了15%,主要由林德集团、液化空气集团和INOX气体产品公司扩大了产能。

• 用于液化气体运输的新型低温运输车提升了配送能力。

下游

• 钢铁、医疗和可再生能源等关键行业与国内气体供应商的合作更加紧密。

• 政府的生产挂钩激励计划(PLI)鼓励电子制造业使用本地生产的特种气体。

3. 进出口贸易情况

进口

• 氧气和氮气:为增强国内产能,印度增加了对低温空分装置(ASUs)的进口,主要供应国包括中国、德国和韩国。

• 氦气:由于国内储量有限,氦气进口量在2024年增长了12%,主要进口来源为美国和卡塔尔。受全球供应紧张和价格上涨影响,印度对进口的依赖仍是一个挑战。

• 特种气体:随着政府推动电子制造业自给自足,用于半导体制造和电子行业的高纯特种气体进口量增长了18%。

出口

• 医用氧气:出口量显著增长,主要出口至孟加拉国、尼泊尔和斯里兰卡等邻国,这得益于印度在疫情期间快速提高氧气生产能力。

• 氮气和氩气:出口增长10%,特别是面向东南亚和中东的工业应用。

4. 市场需求

• 医疗行业:疫情后,医用氧气需求趋于稳定,但仍是市场的重要组成部分。医院内氧气生产设备的建立推动了投资增加。

• 可再生能源:绿色氢能项目推动了对氢气和氮气的需求增长,尤其是在氨合成和燃料电池领域。

• 电子行业:受政府激励措施支持的半导体制造业显著增加了对硅烷、磷化氢和三氟化氮等特种气体的需求。

• 钢铁和水泥行业:工业扩张持续推动氧气和氮气等散装气体在切割、焊接和加工中的需求。

5. 技术发展

• 气体生产自动化:智能技术在空分装置(ASUs)中的应用提高了效率并降低了能耗。

• 绿色氢气:用于氢气生产的电解技术有所进步,得到国际合作和政府补贴支持。

• 低温存储创新:低温储罐制造投资增加,以满足液氧和液氮不断增长的需求。

• 数字化:许多气体公司实施了供应链管理和设备预测性维护的数字化解决方案。

6. 挑战与机遇

挑战

• 供应链脆弱性:对氦气和特种气体的进口依赖。

• 能源成本:电价上涨影响了气体生产成本。

• 基础设施不足:农村地区低温存储和运输基础设施有限。

机遇

• 绿色氢气:政府推动氢气生产政策提供了巨大的增长潜力。

• 出口潜力:东南亚和非洲工业气体需求的增长为印度出口商创造了机遇。

• 本地制造:电子制造业的激励措施推动对本地特种气体的需求。

总结

2024年,印度工业气体市场展现了其韧性和适应能力,与全球趋势和国内政策保持一致。通过聚焦技术、可持续性和供应链改善,该行业在2030年前的前景十分看好。对绿色技术、基础设施和全球合作的战略性投资,将是推动市场发展的关键。