2月21日,江苏徐矿能源股份有限公司(以下简称“徐矿能源”)更新了上市申请预披露信息,徐矿能源拟在沪市主板上市,其保荐机构为中信证券。

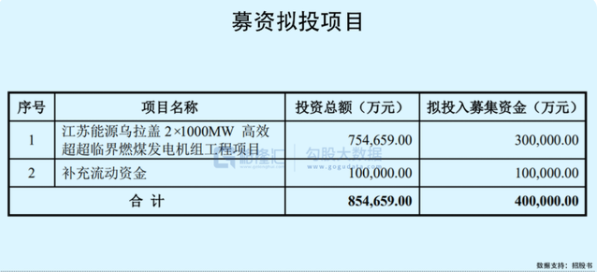

公司本次公开发行股票数量不低于10亿股、不超过20亿股,不低于发行后总股本的10%;本次拟募集40亿元,其中30亿元用于投建江苏能源乌拉盖2*1000MW高效超超临界燃煤发电机组工程项目。

徐矿能源主要从事煤炭和电力业务,经营范围包括:原煤开采、煤炭洗选、加工、煤炭批发经营、电力生产,煤化工生产与销售,公路货运,能源投资等业务。

截至招股书签署日,公司的控股股东为徐矿集团,实际控制人为江苏省人民政府。其中,徐矿集团持有本公司528,284.03万股股份,占本次发行前股本总额的85.21%。

市占率较低

目前全球煤炭资源储量丰富,但各地区煤炭储量分布极不均衡,绝大多数已探明储量集中在亚太、欧洲及北美等地区。

2020年底,全球煤炭已探明储量在10,741.08亿吨左右,其中,煤炭储量全球排名前三的国是为美国、俄罗斯和澳大利亚,占比分别为23.2%、15.1%和14%。

我国煤炭已探明储量在全球占比为13.3%,排名全球第四。国内煤炭行业区域集中度较高,其中华北地区处于主导地位,其次是华东和华中地区。

随着全球电力需求的增长和工业的发展,全球煤炭资源需求保持增长势头,煤炭作为一种经济性的能源资源具有较强的竞争力。

2020年,中国煤炭产量达到80.91艾焦,约占全球煤炭总产量的 50.70%,是世界上煤炭产量最大的国家。同时,全球煤炭消费量排名前三的国家分别为中国、印度、美国,其中,2020年中国煤炭消费量达到82.41艾焦,占全球比重达54.42%左右。

我国煤炭行业长期处于“多、小、散”的局面,小型煤炭生产企业众多,具有一定规模的煤炭生产企业数量比较少。2020年,全国煤炭总产量为39亿吨,而我国前八家煤炭生产企业的原煤产量18.55亿吨,总和占全国煤炭总产量的47.6%。

2020年徐矿能源自产煤炭销量为1602.63万吨,煤炭产量为1721.14万吨,在国内占比较低。

资产负债率走高

2018年至2021年1-9月各报告期,徐矿能源实现营收115.41亿元、112.75亿元、100.36亿元和83.39亿元,归母净利润分别为15.46亿元、19.78亿元、19.06亿元和12.66亿元,2018-2020年公司的营业收入有所下降,但净利润有所增长。

公司的业务以煤炭业务为主,电力业务为辅。2021年1-9月,煤炭销售收入占主营业务营收比例为65.08%,电力及热力收入占比为26.38%。

2018-2020年,徐矿能源的煤炭销售收入从70亿元下滑至53.7亿元,直到2021年煤炭销售收入才有所抬升。主要原因是,煤炭行业属于价格驱动型的周期性行业,产品同质化程度较高,煤炭价格对公司盈利的影响作用远大于销量。

2020年至2021年1-10月,受疫情影响煤炭价格出现短暂下跌,但随着国内疫情得到有效控制,煤炭供需恢复平衡,另外,受主要煤炭产地供应紧张,以及进口煤外部补充严重不足因素影响,煤炭价格持续上升,煤炭供需持续处于紧平衡状态,煤炭价格总体呈现上升态势。

值得注意的是,2021年10月,国家对煤炭价格实行干预措施,随着主产区煤炭产能加快释放,煤炭价格大幅回落。煤炭价格的回落对公司的盈利或将造成一定的影响。

毛利率方面,公司煤炭销售业务毛利率高于同行业上市公司平均毛利率水平,主要是由于公司销售收入占比较高的新疆地区的煤炭销售业务毛利率较高所致。

2018年至2021年1-9月报告期内,徐矿能源的电力及热力业务毛利率分别为14.38%、21.81%、18.91%和 0.72%,波动较大。2019年和2020年公司电力及热力业务毛利率较高,主要是由于燃料采购单价较低,且燃料采购成本占电力及热力业务营业成本比重较高使得。2021年以来,随着动力煤市场价格大幅上升,公司电力及热力业务毛利率较2020年显著下降。

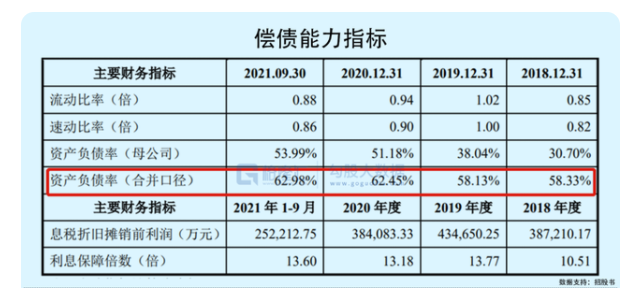

报告期内,公司的合并资产负债率分别为58.33%、58.13%、62.45%和62.98%,流动比率和速动比率一直保持较低水平,资产负债率逐年走高,且高于同行业可比上市公司平均水平。

另外,本次募投项目的投资总额为75.5亿元,除使用募集资金30亿元外,缺口部分将由公司通过银行贷款和其他自筹资金解决。投资建设募投项目后,公司的资产负债率可能进一步提高,公司可能面临较大的偿债压力。

结语

在煤炭业务方面,目前公司的规模和市场份额不及头部煤企,在现有生产成本具有一定竞争优势的基础上,未来公司若能通过积极布局开拓矿产新资源,并加强电力板块的发展,公司的盈利水平或将进一步提升。

但值得关注的是,自2021年10月以来煤炭价格大幅回落,2022年1月虽然有所企稳,若未来国内煤炭价格持续下行,对公司的收入和利润有较大的负面影响。

(图片来源:veer库)