2022年1月28日,在A股一片“绿油油”气氛中,又有一家境内企业赴境外上市的消息有了重大进展:锂业巨头天齐锂业在港交所递交招股书,拟在香港主板发行H股上市。

天齐锂业的这一消息并不意外:早在2018年便计划赴港上市。2018年3月,天齐锂业董事会审议通过赴港上市计划,并于4月的股东大会审议并通过了此次发行方案。同年8月,天齐锂业正式披露其H股招股说明书,11月9日,天齐锂业披露收到证监会核准公司发行境外上市外资股的批复。

无奈计划跟不上变化:2019年年底至2020年,由于背负着百亿级别的巨额贷款,加上主要产品碳酸锂价格持续大幅下跌,天齐锂业资金链一度出现危机,暂停了H股发行工作。不少市场人士认为,未能及时在香港进行再融资,是公司的重大失策。而此次重新恢复港股IPO启动,则被认为是赶上了融资的最好时机。

错失良机也好,最佳时机也罢,近十年来,这家锂业巨头面临的最大问题,只有两个字——缺钱!而公司此前的一系列动作,很大程度上也是为了找钱。而找钱,则是为了实现公司的雄心——这雄心,不但让公司丢掉了国内锂业“一哥”的地位,还差点把公司拖入毁灭境地。

天齐锂业前史

民企创始人对企业的作用不言而喻,而天齐锂业的成长之路离不开创始人蒋卫平。

蒋卫平1955年3月出生,1982年从四川工业学院机械专业毕业,1982年至1985年在成都机械厂工作,任技术员;1985年至1986年在四川省九三学社从事行政管理工作;1986年至1997年在中国农业机械西南公司任销售工程师。

在国企工作15年后,蒋卫平于1997年下海做锂矿进出口代理生意。天齐锂业的前身射洪锂业(1995年成立)此时是它的客户,而目前的控股子公司泰利森此时是它的供应商。他从泰利森进口锂矿石,转卖给射洪锂业,是个纯粹的二道贩子。

蒋卫平曾谈到为何选择进入锂行业,一方面是因为相信锂的市场前景,一方面也是因为他对特殊化学元素的兴趣。“氢、氦、锂是元素周期表中的前三位,排在第三位的就是锂,是密度最小的金属,也是已知元素中金属活动性最强的金属,还能在核爆炸中起到控制速度的作用。”

彼时,锂行业不景气,射洪锂业惨淡经营。到2004年,由于亏损累累,射洪锂业被当地政府出售。作为其锂矿石供货商,蒋卫平果断出手,拿出1144万元将其收入囊中,从此正式进入锂盐加工行业。射洪锂业也由此成为天齐锂业,开始转型做锂盐生产,产品包括工业级碳酸锂、电池级碳酸锂、氢氧化锂。

功夫不负苦心人,接手的第二年,并购之后,蒋卫平展开了在技术、管理等方面的一系列改善,加之锂业行情好转,射洪锂业实现了盈利。“我始终喜欢实业,喜欢生产,喜欢听机器那种轰隆隆的声音。”时隔多年,蒋卫平在回忆当初为何收购洪射锂业时,依然难忘那种对制造业的好感。

到2008年10月,蒋卫平决定向上游扩张,以3500万元购买了甘孜州甲基卡矿山的一部分开采权,但因海拔高、环境恶劣,迟迟无法开采,主要原材料仍然全部要从泰利森进口。

2010年,天齐锂业登陆深交所。产量、产能都是市场第一,此时的天齐锂业是毫无争议的锂业“天王”。但此后两年,天齐锂业似乎陷入了停滞,营收保持在4亿元左右,净利润也只有4000多万元。

但身处锂资源行业,天齐锂业天然依赖上游提供的锂辉石原料。中国的锂储量位于全球第四,占比约7%,但由于成本高、开采难等原因,主要的锂资源还是来自于进口。从1996年开始天齐就向泰利森进口锂精矿,巅峰时期,其一家就要吃下后者1/3的量。

中国,全球最大的工业品生产地,以一国之力生产和消耗了全球一半的碳酸锂(碳酸锂是锂行业中用量最大的基础产品),但却偏偏是个传统的锂资源进口国。每年,中国生产和消耗的锂矿原料,90%的比例严重依赖于从国外进口。

而全球锂资源供给,又几乎全部被“三湖一矿”:智利矿业化工SQM(Sociedad Quimica y Minera S.A.)、美国的洛克伍德(Rockwood )和富美实FMC(FMC Corporation)以及澳大利亚的泰利森(Talison)所垄断,这四大锂业巨头凭借着手中掌控着全球最优质的锂矿资源:阿塔卡玛(Atacama)盐湖、翁布雷穆埃尔托(HombreMuetro)盐湖、克莱顿谷(ClaytonValley)锂矿和格林布什(Greenbush)锂矿,掌握着全球超过80%的碳酸锂供应市场。

凭借绝对的垄断,四巨头或合作或斗争,上演一幕幕的合纵连横、你死我活的商业大戏,但中国似乎一直都是边上的看客,顺便受着巨头们的宰割。而天齐锂业,就是一条搅局的“鲶鱼”。

两次蛇吞象,野心伴随着债务

1. 第一次蛇吞象,取得行业入场券

天齐锂业,以十几亿的体量,成功狙击了体量数百亿的全球锂业巨头洛克伍德对泰利森的收购,并一举拿下了泰利森旗下的格林布什锂矿。这对中国的锂电乃至新能源产业来说,实在是太重要了。

这座位于澳大利亚西部的锂矿山,供应着每年中国锂矿市场80%的份额,而格林布什矿,则是这个世界上目前正在开采的储量最大、品质最好的锂辉石矿藏。这座规模庞大且天赋秉异的锂矿占全球锂资源总量的35%,为全球供应了65%的锂矿石产量。

直到2013年末,这场堪称教科书式的收购案终于尘埃落定,最终结果是,天齐拿下泰利森51%的控股权,而洛克伍德吃下了剩余的49%。2014年7月,洛克伍德被美国另一家化工巨头雅保(Albemarle Corp)收购,全球锂业版图中,四巨头之一的洛克伍德成为历史,雅保时代正式开启。

天齐锂业对泰利森的收购是其沿着产业链向上游的扩张,盈利能力的提升充分证明了其扩张策略的正确性,协同效应极其明显。再叠加2014-2016年行业的景气回升,天齐锂业主营业务毛利率、净利率和ROE从收购前2012年的21.55%、19.79%和4.18%分别上升到了2016年最高时的71.58%、48.04%和38.02%。

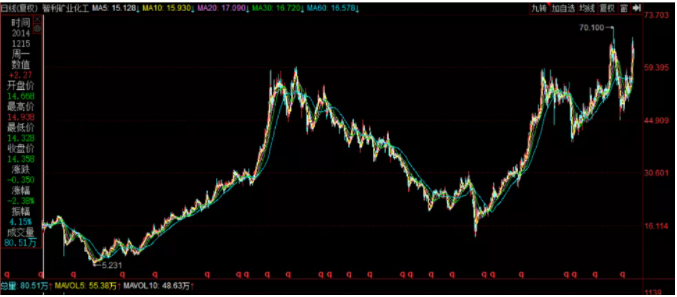

也就是一年多的时间,碳酸锂价格实现翻了两番,还要多。疯长的价格带来了丰厚的利润,马上就被反应在锂业概念公司的股价上。以中国的天齐锂业为例,其上扬的股价甚至穿越过那场惨绝人寰的2015大股灾,从2014年末每股10元、100亿的市值暴增到每股50元、400亿市值。此后,这一路势如破竹无法阻挡的势头一直延续到2017年,凭借着2016年高达510%增长率的净利润,终至在2017年9月达到800亿的市值。

遥想2012年开始收购泰利森的时候,天齐锂业还是深圳中小板上的一家市值刚过十亿的小公司,一家在全球锂产业版图上无人听说的小人物,短短几年时间不到,一跃成为市值近千亿的大公司,以及掌控着全球近20%锂资源量的巨头。

天齐的锂盐生产成本属于第一梯队,而赣锋的生产成本处于第二梯队。主要是由于天齐所持有的泰利森格林布什矿山品位高,在2%以上,同样的加工能力,天齐可以提取更多的锂精矿,成本区间在3-4万/吨,优势明显。成本优势不仅关乎利润,还关乎到应对锂价继续下跌的抗风险能力,甚至是发动价格战的能力。

天齐锂业尝过超额利润的甜头,在锂价最疯狂的2016年、2017年、2018上半年,天齐的销售纯利润率稳定在45%以上,连一向高利润的银行业面对这个利润水平都不免自惭形秽。

但供需失衡导致的狂欢只维持了两年多,2019年上半年,天齐的纯利又回到2014、2015年的20%水平。盛宴虽已结束,但是放眼全产业链,天齐纯利水平仍然非常可观。如果没有2012-2014年那场惊心动魄的跨国并购,2016-2018年的这场锂业饕餮盛宴,天齐是没有机会上桌的。

在2014年完成了对泰利森母公司的收购之后,天齐完成了惊险一跃,从无名小卒变身为跻身于垄断牌桌的行业大佬。在以自身资产3倍的价格拿下了全球最大的锂辉石矿山之后,市场对天齐的操作给出的几乎都是正面的评价,天齐的主人蒋卫平一时间成为各大媒体的座上宾。

天齐锂业收购泰利森,也让股价坐上了火箭:其上扬的股价甚至穿越过那场惨绝人寰的2015大股灾,从2014年末每股10元、100亿的市值暴增到每股50元、400亿市值。此后,这一路势如破竹无法阻挡的势头一直延续到2017年,凭借着2016年高达510%增长率的净利润,终至在2017年9月达到800亿的市值。

2. 第二次蛇吞象,高位接盘?

持有泰利森,为蒋卫平打开了新世界的大门,他知道这套打法可以继续下去,这一次他盯上了在世界最大、成熟盐湖——智利的SQM,阿塔卡玛盐湖开发的盐湖巨头,一旦拿下SQM,天齐锂业将彻底成为全球锂业的掌舵者之一。

此次收购的背景,是锂业早非吴下阿蒙:上一次的收购前,整个锂业市场还远不如2018年那么火热,天齐的身份也只是无名小卒。这一次情况完全不一样了,已经成为行业巨鳄的天齐,在锂业还非常火热的节点,想要再一次上演“蛇吞象”的表演。和上次一样的是,这次收购仍然是溢价。

2018年,天齐开始了对SQM的股权收购,经历了一系列艰苦的谈判后,最终年利润只有20多亿人民币的天齐举债35亿美金,以40.66亿美元收购SQM23.77%股份。完成收购后天齐对SQM持股比例达25.86%,成为第二大股东。

那么收购SQM的钱从哪来?除需支付交易对价40.66亿美元以外,还需支付融资服务费、交易顾问费用和印花税等交易税费预计约1.6亿美元,加起来共需支付资金总额约42.26亿美元。从下图中可以看到,绝大部分来自于贷款,扣除并购银团贷款和境外筹集资金合计35亿美元后的差额部分7.26亿美元由天齐锂业自有资金解决。

天齐锂业为何敢于负债?原来是当时行业的光明前景:若2030年SQM在阿塔卡玛盐湖的资源开采期限到期后顺利续期,按收益法估值预测期内按照永续开采计算,则SQM的股东全部权益于2017年12月31日的市场价值为211.98亿美元。

2018年11月29日,35亿美元贷款放款,3个月后,天齐开始偿还第一笔“矿贷”利息。这是一笔价格不菲的贷款。天齐的老板蒋卫平,每天睁开眼就要背负400多万的“矿贷”利息。光是这笔利息就已经吃掉了天齐的绝大多数的利润,2019年上半年天齐因35亿美元贷款财务费用暴增8.6亿元,天齐上半年的净利润被蚕食到只剩1.93亿元。更不要谈还有到期要归还的35亿美金的本金,每天一睁眼就有大几百万的利息要还,没有一颗大心脏真是承受不来。

尽管代价不菲,蒋卫平似乎也没有后悔这样的豪赌:放眼望去,天齐已处于金字塔顶端。但是市场似乎并不认同这笔交易:收购后不久,天齐锂业的“麻烦”才真正开始。

天齐将SQM纳入囊中后,随着新能源补贴的退坡,锂价开始下跌,至2019年5月,国内碳酸锂价格跌至含税7.65万元/吨,不足高点18万元的一半。锂价的下跌,带动了SQM股价下跌,多重压力下,天齐所持SQM资产已大幅跳水。市场纷纷开始重新评估这门交易是否划算。当时资本看天齐的态度,就如同今天市场看待房地产的态度。

资本市场的态度是最好的晴雨表:收购SQM前,在锂价处于高位的那两三年,天齐锂业风光无两。2018年中报,天齐锂业基金机构持股数1.83亿股。但就在一年后的2019年中报,基金机构持股数只剩下0.46亿股。同时,天齐锂业股价一路下跌,看来“高位接盘侠”的锅是逃不掉了。

在大多数的短线投资者看来,天齐这只股票风险较高,短期内很难恢复元气。市场上除了对天齐风险的质疑,在生产、产能布局方面,天齐似乎也稍稍力有不逮,并没有显现出绝对的统御地位——天齐收购SQM前,资产负债率为27.7%,收购后高达73.2%,着实压得人喘不过气。

过高的杠杆还带来了高额利息费用,吞没了公司的利润。35亿美元的并购贷款在2019、2020年前三季度造成的利息支出分别高达20.45亿元、13.98亿元。这种情况下,天齐锂业不出意料地出现了贷款逾期和业绩亏损,2020年亏损18.34亿元。

巨额债务重压下,天齐锂业陷入了流动相不足——影响生产和扩充——利润下降——债务增加的死循环。曾经投资者在深交所互动易上问及负债,天齐锂业回复称,“公司目前面临较大的资金压力”。

天齐锂业之所以陷入困境,根本原因是时间点踩不对:当其举债完成收购SQM时,随着基本面的变化,那波起始于2015年的新能源红利已消失殆尽,整个锂行业进入下降周期,此前计划的赴港上市也泡了汤。找钱,活下去,成为了天齐锂业此时的主旋律。

天齐锂业的融资手段已非常有限,增发、H股上市、债转股、配股……要么已经用过,要么已经夭折。最现实的莫过于天降“白马骑士”,可它在哪里?

绝境下,天齐终于迎来了白衣骑士:2020年12月8日晚,天齐锂业宣布子公司引入澳大利亚战投IGO。其自救路径选择了一种折衷方案,允许外部投资者染指泰利森的间接母公司TLEA,但天齐锂业仍手握控制权,这其中的是非纠葛限于篇幅就不展开了,但总的结果是,天齐锂业度过了至暗时刻,避免了被清算的命运。

到2020年底,天齐锂业以泰利森24.99%的股权和澳洲奎纳纳项目49%的股权为代价,以增资扩股的方式引入了战略投资者IGO,后者以现金出资14亿美元。其中不低于12亿美元被用于偿还银团并购贷款本金及相关利息,以减少其财务费用,缓解流动性压力。

但仅此,依然不能完全解决天齐锂业的巨债问题。天齐锂业只是刚刚走出了ICU,但距离大宝剑依然有很久的距离。

截至2021年6月战投完成交割之前,天齐锂业背负的贷款包含本金及利息在内,有30.84亿美元。12亿美元还贷后,天齐锂业的负债率将从83%降低至63%。而剩余的贷款还有18.84亿美元,其中6.84亿美元A+C类贷款展期后将于2022年11月到期,12亿美元B类贷款展期后将于2024年11月到期。

老古话说“债多了不愁,虱子多了不痒”,虽然欠了一屁股债,但锂业界的“四湖三矿”已经染指其二,全球最大最好的盐湖和矿山在手,天齐锂业的前途依然不可限量——这一点从资本市场的态度就可以看出来:从2020年9月到2021年2月,天齐锂业的股价从20多一路最高涨到70多,体现了资本市场的信心。

一分钱盈利没赚到,市值却已然突破千亿,此时此刻的天齐锂业,怎么看都像是翻版的XX汽车。果然,2021年一开年,天齐锂业就陷入了一场“高价定增”的风波中。

159亿定增夭折后,故事谁也想不到

1. 低价定增,高价减持,“割韭菜”吃相难看?

2021年1月15日晚间,天齐锂业发布了一则重磅公告,核心就两个字:定增!

拟向控股股东天齐集团或其全资子公司定增不超过4.43亿股,定增价格设定为35.94元/股,计划募资额不超过159.26亿元,在扣除发行费用后,募资将全部用于上市公司偿还银行贷款和补充流动资金。

为什么定增?无非就是围绕着之前的目标——找钱要紧!在定增预案中,天齐锂业称,

2018年公司完成了SQM23.77%股权的购买,导致公司增加35亿美元并购贷款,公司债务融资规模大幅增加,财务费用金额较高,资产负债率居高不下,定增完成后,将有效改善公司财务状况。

然而,这次定增计划抛出后就被关注,一时之间骂声不绝于耳,甚至某权威财经媒体怒斥“吃相难看”,最后两天后的1月17日就宣布撤回定增计划。这究竟是肿么回事呢?

定增不是问题,减持也不是问题,但两件事情连在一起就是大大的问题!在此次定增方案发布前,公司曾披露了一项减持计划。天齐锂业1月6日发布公告称,控股股东天齐集团及其一致行动人拟合计减持不超过公司总股本4%的股份,减持原因为:向公司提供财务资助及其他资金需求。

而此次的定增价格35.94元,距离股市上60元的价格也有相当大的差距!刚减持卖出股票,又发出本次定增认购预案,这也引发了市场关注,有观点甚至质疑其为短线交易。一边是高位减持,一边是低位定增把股份拿回来,中间的价差却如此之大,也难怪市场纷纷怒斥大股东“脸都不要了”!体现在股价上,也是一路下跌,2021年3月底跌到36元附近,与定增的价格基本一致。

但是股价炒的是预期而非事实。2021以来,随着新能源汽车再次进入强景气周期,锂价就像坐上了冲天火箭一般往上涨,以电池级碳酸锂为例,继打破2017年18万/吨的高点后一路狂飙,到了2月17日更是突破43万吨的高位,甚至有分析师预计“突破50万吨不是问题”。

锂矿价格狂飙,坐拥锂矿的企业股价自然不会落下:自从去年4月以来,天齐锂业股价一路狂飚,于8月底达到143元的历史高点——5个月上涨近4倍,比之前的高位也翻了一倍多!不知道此前“高位”减持的股东,这时候是不是想穿越时光机器回去。

2. 赴港上市,还是为了“找钱”?

世界上从来没有只涨不跌的股票。自从8月见顶后,天齐锂业的股票一路下跌,到2月8日跌穿80元,创下近半年来的低点。

股价跌了,该有的动作还得有:2021年9月13日晚,天齐锂业方面宣布,董事会审议通过了《关于公司发行H股股票并在香港联合交易所有限公司主板上市的议案》这意味着公司拟实现“A+H”上市。

2018年至2020年,天齐锂业的负债率从73.26%飙升至82.32%。特别是2019年、2020年,该公司利息费用分别高达10.1亿元和10.38亿元。若天齐锂业能成功在港股上市,并购SQM公司股权遗留下的债务问题或将缓解。而该公司董事会也提到,本次发行境外上市外资股(H股)股票所得的募集资金在扣除发行费用后,用于现有债务偿还等项目。

时隔半年多,天齐锂业在香港上市的工作终于有了进展。那么这次上市究竟能够成功么?先看一下最近的基本面消息:

2月7日消息称,天齐锂业澳大利亚奎纳纳氢氧化锂项目投产延期。该项目是天齐锂业在海外自主设计建设的第一个世界级氢氧化锂自动化工厂,两期共计年产4.8 万吨电池级氢氧化锂。对此,天齐锂业相关负责人向媒体表示:“(奎纳纳)现在在正常试运营中,(项目方)刚开的投资者交流会也没说延期。”

天齐锂业曾表示,澳大利亚奎纳纳一期“年产2.4万吨电池级单水氢氧化锂项目”计划将在2022年第四季度达到设计产能。今年1月,天齐锂业在互投资动平台表示,澳大利亚奎纳纳一期氢氧化锂项目已经基本全线贯通运行,并开始投入试运行。

另外一个不可忽略的因素是智利,左派总统上台后,智利制宪议会近日初步通过了一项提案,旨在促进铜矿、锂矿和其他战略资产的国有化。如果该提案最终得到施行,或将影响天齐锂业在智利的SQM锂矿开采权益。

智利的资源政策真的会生变么?天齐锂业相关负责人2月7日表示:

(智利的锂矿)国有化一事目前尚未实际落地。此前公司已与当地签订合约,并获得到2030年12月31日之前的锂资源配额,该配额不会改变。此外,假设智利锂矿国有化政策落地,公司在当地收购的采矿股权该如何处理,(智利政府)也需要给出具体方案。

但不管怎么说,锂矿的疯涨,天齐锂业受益自然是板上钉钉的事。2018年至2021年,中国碳酸锂进口量分别为2.45万吨、2.93万吨、5.01万吨、8.1万吨。按此计算,天齐锂业到2030年前在智利的锂矿开采配额仍旧充裕。根据伍德麦肯兹报告,天齐锂业是中国唯一通过大型、一致且稳定的锂精矿供给实现100%自给自足以及全面垂直整合锂矿的锂生产商。

另外值得一提的是,此前收购SQM让天齐锂业陷入了流动性危机,为此公司不得不进行多渠道的融资。在融资过程中,天齐锂业将在美国纽约证券交易所上市的SQM的B类股进行了为期3年期领式期权融资方案。但这种方案虽然让天齐度过了暂时危机,却错失了SQM的一轮大涨。欲知详情,可以参考扑克风控官近日推送的文章《SQM股价大涨,天齐锂业领式期权得不偿失》一探究竟。

据天齐锂业最新披露的业绩预告,预计2021年实现归属于上市公司股东的净利润18亿元至24亿元,预计实现扣非归母净利润10.8亿元至16亿元。

中国政府,正以雷霆万钧之势强力推动着新能源汽车的发展进程。这个国家的土地上,正在创造着新能源车产销数十倍于传统汽车增速的奇迹。

新能源产业爆发直接导致的结果就是,上游碳酸锂直接受益。中国以一国之力,撑起全球锂产品市场的半壁江山,且产销量增速要远大于国际增速。

但摆在中国的新能源产业,乃至整个国民经济面前的锂安全问题,又亟待解决。锂作为未来最重要的战略资源,如果在外国企业手中,中国将会受制于人。如果掌握在中国企业手中,则可以占据主动权,甚至在需要的时候,成为中国震慑其他国家的武器。如同今天,美国拿芯片做武器卡我们脖子一样。因此可以预见的是,国家决不允许锂矿暴涨到能够威胁下游行业的程度——就像现在频频出手重拳打击铁矿石一样。

天齐为国(也为己)买矿,经历了接盘侠的暗淡后,迎来了锂矿大涨的春天,而这样的春天究竟能够延续到几时,让我们拭目以待。