“有锂走遍天下,无锂寸步难行”这句话绝非空穴来风。

作为锂盐的碳酸锂,价格从一年半前的10万元/吨一路向40万元/吨直奔而去,电池厂和矿业巨头都像发了疯似的,忙着抢矿、开采和锁单,这种状况可谓是前所未有,要知道,碳酸锂历史上最高也仅有18万元/吨。

刚从宁德时代手中“截胡”的加拿大千禧锂业对此感受颇深,其CEO乔纳森·埃文斯直言:“这就像身处(曾经)火热的房地产市场,眼下的局面一片混乱[1]。”

但与火爆的碳酸锂行情形成鲜明反差的是,从去年9月开始,国内两大锂资源龙头赣锋锂业与天齐锂业市值距离最高时已经削去约40%。

本质上,这是资源型行业的周期性决定的:供需是这个行业的永恒博弈,当(预期)需求大于供给,资源公司的估值开始上调;而当(预期)供给大于需求时,资源公司的估值就会急转直下。

在锂资源行业,因其与新能源汽车强挂钩,产业链极长,需求与供给的关系往往不是立刻显现,而是存在一定的时间差。当你以为你站在风口下时,实际上你有可能站在悬崖边。

就锂矿的周期性,本文主要回答三个问题:

1. 锂资源周期性的根源是什么?

2. 为什么锂盐公司要顶着巨大风险去海外扫矿?

3. 两大锂矿巨头是如何应对周期的?

两大工艺的PK

全球锂矿主要分为矿山和盐湖,分别位于澳大利亚和南美三角(玻利维亚、智利和阿根廷),开采时间和成本的差异是锂行业周期性的根源所在。

在矿山领域,如今世界上开采成本最低的硬岩锂矿是由泰利森掌握的格林布什矿山,每吨开采成本低于250美元,仅相当于澳洲其他矿山开采成本的50%-75%[2]。

格林布什锂矿的优势在于矿石品位,其平均品位约为2.1%,在硬岩锂矿中一骑绝尘。与此同时,格林布什本身百余年的矿石开采基础和靠近港口的优良地理位置也使得成本优势格外凸显。

格林布什锂矿的开采一举改变了全球锂业格局,生产重心逐渐从美国和加拿大等地向澳洲集中,后者为了抢市场,开始发起价格战。根据美国地质调查局的统计,1980年前后,锂精矿价格从4000美元/吨跌至3000美元/吨[3]。

在这之后的数年,锂资源行业进入了一个降价—矿山关停—供给短缺—涨价的周期。但整体而言,当时的锂只是一个小行业,价格震荡幅度不算大。

直到盐湖提锂技术的出现。

1997年,智利化工矿业公司(SQM)突破了盐湖提锂技术,这家公司拥有全球资源禀赋最好的阿塔卡玛盐湖,由于锂浓度高,只需要采用简单的晾晒法,生产成本极其低廉,远低于最优质的矿山,导致全球锂价开始暴跌,一度降到2000美元/吨。

整体而言,盐湖型锂矿虽然储量大,开采成本低,但并非完美无瑕。

它的生产周期远长于矿石提锂,从未经加工过的卤水到生产出碳酸锂通常需要12-24个月(智利需要12个-18个月,青海部分盐湖需要24个月以上),无法像矿石提锂一样,能及时高效地响应需求侧的边际变化,从而导致锂资源的周期性开始放大。

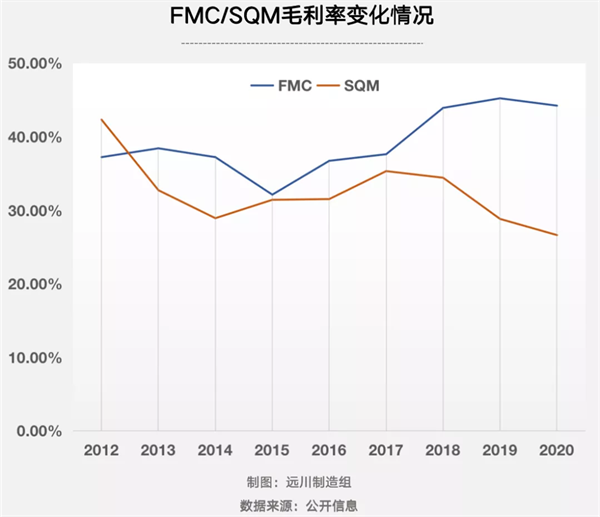

针对这种周期性,国际矿业巨头们从上世纪80年代开始大肆扫矿,希望借此来熨平周期波动。如今,手握优质矿产的FMC、SQM等矿业巨头毛利率波动通常不到10%。他们往往会在下行周期中减产或停产禀赋较差的锂矿,来减少供给,在上行周期再开足马力生产,来攫取最多利润。

相比之下,缺乏技术壁垒和话语权,位于产业链中游的锂盐加工环节往往成为两头受气的对象。

中游的反攻

锂盐的生产本质上就是来料加工,赚的是将锂辉石和卤水加工成碳酸锂和氢氧化锂的辛苦钱。

早期国内锂资源90%以上依赖进口,手头没有资源,在矿业巨头和下游电池厂面前自然也挺不起腰,为了提高定价权,也为解决资源卡脖子的问题,天齐锂业与赣锋锂业两家锂盐公司在2010年上市之后,开始向上游进军。

2012年,总资产不足16亿元的天齐锂业瞄准经营陷入困境的格林布什发起收购要约,当时最主要的竞购对手洛克伍德,资产体量是其20余倍,营收是天齐的40倍。最终,在中投公司的帮助下,天齐锂业逆转局势,作价30.4亿元拿下了泰利森51%的股权[4]。

这笔收购一举提高了中国在国际锂矿格局中的地位和话语权。2014年,天齐锂业正式完成对格林布什的收购,短短三年时间,趁着国内新能源车补贴的东风,毛利率从15%飙升至71%,营收也在2017年突破了50亿,一举摆脱了两头承压的夹心饼干地位。

凭借全世界最好的矿山资源,天齐可以说是国内的初代锂王。

几乎同时,赣锋锂业也做出了出海买矿的决定。据传,天齐锂业大手笔拿下格林布什的举动令赣锋锂业又惊又惧,因为格林布什同样也是赣锋锂业一直以来最主要的锂矿供应商,赣锋担心自己的命脉被同行掐在手里。

一边是对卡脖子的恐惧,另一边是对新能源车行业的坚定看好,从2014年至今,赣锋锂业每年都会把赚来的钱用来买矿。但相比于天齐,赣锋的风格要稳健得多,它没有选择把钱都砸在一两座矿山或盐湖里,而是选择广撒网,在阿根廷、墨西哥、爱尔兰、澳大利亚等地投资了不同种类的的锂矿资源。

除此之外,赣锋并没有像天齐一样追求对矿的绝对控股权,而是乐于采取参股以及包销的方式来扩张和锁单,虽然这种细水长流的保守打法无法让其毛利率媲美天齐,但经过多年积累也成了全球锂资源总量第一的企业。

不同的扩张动作,是天齐和赣锋命运分野的根源。而要还原分野的过程,最终还是要回归到锂资源行业的周期中。

穿越周期

过去二十年,锂资源行业出现过三轮周期,分别发生在2008年、2015年,以及2020年下半年。

2008年,金融危机波及了锂行业,锂盐开始滞销,到当年第三季度,赣锋锂业库存已经高达6000万元,占当年营收1/4,公司岌岌可危,当同行开始大打价格战时,董事长李良彬决定清理所有锂盐库存,将回笼资金投入到新产品的研发中:电池级碳酸锂。

六个月后,赣锋锂业投产了国内首条卤水生产电池级碳酸锂产线,成本相比之前大幅降低。金融危机后,消费电子与智能手机开始爆发,凭借先发布局,赣锋锂业与10余家主流电池厂达成合作,不仅躲过了行业下行周期,而且找到了一条新增长曲线。

2015年,受国内政策引导,新能源汽车迎来了风口,下游需求推动着电池级碳酸锂价格一路走高。但在全球市场,新能源汽车并没有爆发性增长,按国内新能源汽车增速推算,碳酸锂当时的年均需求增量仅约5000吨。

察觉到需求有限的李良彬在碳酸锂的价格高点停止了扩产,并开始瞄准高镍三元锂电池的核心材料氢氧化锂。由于在去杂上具有技术壁垒,率先布局的赣锋锂业逐渐形成先发优势,并陆续获得LG、特斯拉、大众、宝马等国际巨头的订单。

氢氧化锂的大规模出货与海外市场较为稳定的毛利率为赣锋提供了比较丰厚的利润,从2015年到2017年,赣锋的净利润从1.25亿增长到14.69亿元,现金流也超过20亿,相对充裕的资金暴涨辅以稳健的经营策略帮助赣锋度过了2018年开启的下行周期。

到眼下这轮锂强势周期时,赣锋锂业开始了四处出击。

在上游锂矿端,赣锋锂业仅去年一年就五次出手,获得了墨西哥、非洲和国内青海的锂矿资源,在中游锂盐环节,氢氧化锂设计产能达到8.1万吨,超过雅宝成为世界第一;在下游锂电池环节,赣锋锂业已经布局了用于储能的磷酸铁锂电池以及新一代固态电池。

经历了多次周期的赣锋锂业,从江西一家小型锂盐厂稳步成长为全球首屈一指的锂生态企业。相比赣锋锂业成为周期之子的剧本,天齐的经历就苦涩多了。

2012年,天齐锂业从洛克伍德口中虎口夺食,抢下格林布什的控股权,自此跻身全球锂矿巨头行列。对手洛克伍德一口气没缓过来,在2014年被雅宝吞并。一边是新星升起,另一边巨头落幕,处在时代潮头的天齐锂业还没来得及感慨,又赶上了2015年的新能源车风口。

趁着补贴大幕刚拉开帷幕,天齐锂业为平衡资源单一的风险,又瞄准了智利SQM手中的阿塔卡玛盐湖,想要复刻在格林布什的成功。

2016年9月,天齐锂业向SQM提交了第一轮收购报价。但这一次,天齐锂业赌错了,狡猾的南美商人不满意收购报价,SQM与智利政府在盐湖开采权上的官司也没完没了。关于收购股权一事,天齐锂业与SQM前后谈了三轮,拖到2018年,费用比最初的报价贵了10亿美元[6]。

要价高是其次,关键是从2018年开始,国内新能源汽车补贴退坡,碳酸锂的价格从18万元/吨跳水至4万元/吨,锂行业进入下行周期。好不容易到手的盐湖无法兑现成业绩,天齐收购SQM股权时形成的债务成了催命符。

为缓解债务危机,天齐锂业只得以泰利森(格林布什母公司)25%的股权,引入澳洲矿业公司IGO的战略投资。

这次挫折形成了连锁效应,天齐锂业在2020年开始的新一轮上行周期中,错失了锂盐扩产和兼并收购的机遇。

从目前来看,无论是资本市场的市值还是实际的锂盐产能,赣锋已经和天齐拉开了差距,成为了新一代“锂王”。

尾声

过去一年多,电动车的火爆让锂矿和锂盐厂商们赚得盆满钵满。

比如赣锋锂业,去年预计净利会打在48亿到55亿元之间,比上年增长超360%,天齐也不遑多让,去年预计净赚18至24亿。

参考资料:

但今年年初,赣锋锂业董事长李良彬亲自敲响了警钟:“(锂价)有20万元的昨天,也迟早有4万元的明天。”

[1] 锂价明年料将继续上涨?行业高管:眼下锂市场就像火热楼市,财联社

[2] 锂矿通关指南,远川投学苑

[3] 1970-2010年锂价格序列的非平稳演化,美国地质调查局

[4] 锂的战争,建约车评

[5] 制造业转型探索:赣锋锂业产业链延伸启示录,21世纪经济报道

[6] 天齐锂业的智利历险记,远川研究所

[7] 深度研究报告:锂盐龙头领跑拥矿为王时代,世纪证券

[8] 锂业龙头,受益行业大周期,财通证券

[9] 锂业龙头,拐点何在?申港证券

(图片来源:veer图库)