我们对硅产业(工业硅、有机硅及多晶硅)2021年运营情况进行了整体回顾,同时对2022年及远期发展进行了展望。我们看好产业链长期较高成长性,具备持续贝塔收益机会值得长期关注。短期而言我们看好工业硅1H22 景气复苏,审慎看待2022年有机硅景气度。

摘要

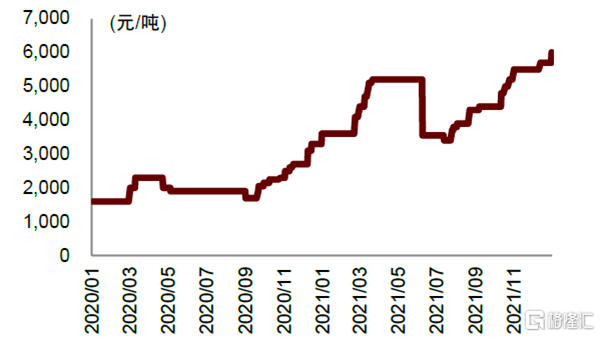

2021年回顾:需求先行、供应短缺,价格创历史新高。2021年工业硅价格大幅超越此前历史新高,全年均价同比上涨88.6%。我们认为核心驱动力来自于需求修复,内需+12%创历史新高、外需+21%,内需中多晶硅大幅领跑+22%、有机硅+11%维持第一大终端应用市场。然而与需求高速增长不同的是工业硅的供应在过去两年低景气的背景下并无规模增量(产能+2.1%),叠加丰水季来临偏晚及能耗双控政策导致西南地区限产,工业硅2021年呈现供不应求。

2022年展望:年后价格或迎反弹,乐观看待2022年行情。我们认为1H22工业硅需求加速增长(多晶硅产能+25万吨、有机硅单体产能+110万吨),而枯水季期间西南地区开工率已逐步下滑,我们认为工业硅在消耗掉前期库存后将面临紧缺的状况,价格或再次上行。进入下半年,由于合盛鄯善40万吨项目投产,行业紧缺程度将大幅缓解。综合来看,我们预计工业硅价格在2022年走势可能前高后低,全年均价+~15%。

远期展望:需求长期向好,供给驱动周期波动,价格或难回1.5万元/吨以下。未来五年,多晶硅(需求CAGR+20%)及有机硅(CAGR+9%)推动工业硅需求高速增长,行业具备长期成长价值。然而随着新晋企业布局供给格局重塑,一超多强格局雏形初现,供给放量导致行业周期波动。从成本端来看,我们估算行业成本已上行至1.5万元/吨以上,长期价格中枢或已上行。

风险

工业硅产能释放进度超预期,有机硅扩产速度过快,项目建设不及预期。

2021回顾:需求先行、供应短缺,价格创历史新高

2021年以来全球经济稳步修复,有机硅、多晶硅等产业需求持续增长,然而与需求高速增长不同的是工业硅的供应在过去两年低景气的背景下并无规模增量,叠加丰水季来临偏晚及能耗双控政策导致西南地区限产,工业硅2021年呈现供不应求。全年工业硅维持了较高行业景气度,年度均价达2.49万元/吨,较2020年同比上涨88.6%。

资料来源:公司公告,中金公司研究部

资料来源:硅业分会,中金公司研究部

1、需求端:三大需求持续向好,出口数据保持强劲

内需创历史新高,出口大幅改善。中国工业硅需求主要集中在四大板块:有机硅,多晶硅,铝合金及出口。据硅业分会预计,2021年全年中国工业硅实际需求量达260万吨,其中内需185万吨创历史新高,出口75万吨大幅修复。内需方面,硅业分会预计有机硅及多晶硅2021年需求同比增长11%/22%至78/58万吨,铝合金需求则基本保持稳定。有机硅依旧保持内需第一大应用领域,多晶硅则是增长最为强劲下游。出口端,2021出口修复至75万吨,其中主要出口国家日本及韩国均实现25%以上增长。

资料来源:硅业分会,中金公司研究部(分领域消费量与计算的表观消费量不同,因为后者有库存因素)

有机硅:有机硅下游应用较为广泛,受益于其良好的物理化学性能,近年来需求快速增长。新冠疫情以来由于海外产能运行受限,全球更加依赖中国市场供应。同时新能源、光伏等终端需求持续向好,有机硅消费量增长加速。2021年1-11月中国有机硅表观消费量达到 124万吨,同比增长7.5%。下游旺盛需求使得厂商库存保持相对低位,有机硅价格也持续上行,2021全年有机硅DMC均价达3.14万元/吨,较2020年同比上涨66.8%。

资料来源:卓创资讯,中金公司研究部

多晶硅:作为光伏行业重要的基础原材料,多晶硅需求近年来保持稳健增长,2015-2020年中国多晶硅产量自16.5万吨增长至39.2万吨,CAGR达18.9%。进入2021年,光伏行业下游硅片、电池、组件产能相继投产,产能增幅大幅超过多晶硅,带动多晶硅价格一路上行,2021年内最高已超过3.5万美元/吨,较2021年初价格低点提升超过478%。

资料来源:中国光伏行业协会,中金公司研究部

硅铝合金:硅铝合金是以铝、硅为主成分的锻造和铸造合金。硅铝合金质量轻,导热性能好,广泛应用于新能源汽车轻量化部件(我们估算电动汽车硅铝合金需求量在300kg/辆,相比燃油汽车150kg/辆显著增长)。2021年中国新能源汽车产量快速增长,年内单月渗透率最高已接近20%,带动硅铝合金需求得到正向催化,行业同样维持较高景气度,2021年全年中国铝合金均价达2.02万元/吨,较2020年全年均价上涨36.0%。

图表8:中国新能源汽车渗透率快速提升

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

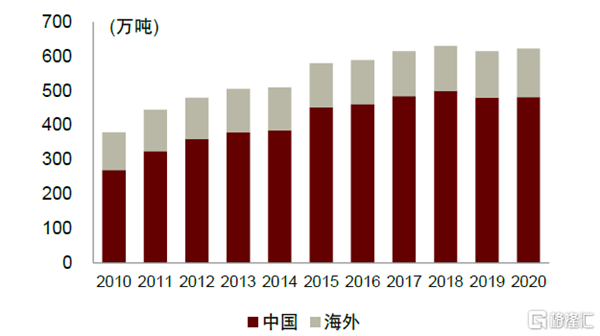

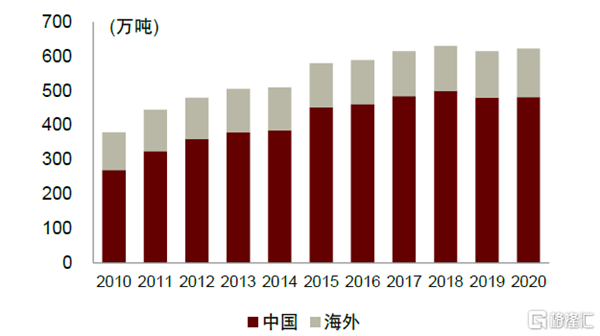

海外产能持续退出,出口数据维持强劲。受益于资源及成本优势,2011年中国已经超越巴西已经成为全球最大的工业硅生产国。2020年以来,受疫情影响,海外工业硅需求出现下降,使得部分海外高成本产能陆续关闭,据百川资讯,国际工业硅龙头Ferroglobe已经相继关闭了位于美国和法国的多个工业硅工厂。在疫情逐步缓和后,受益经济复苏带来需求增长,欧美工业硅供应紧张趋势更加明显,进一步带动对国内工业硅的出口需求,据百川资讯统计,2021年前11月工业硅出口量达到71.5万吨,同比增长27.7%。

2、供给端:能源及原材料供应紧张,供应出现阶段性短缺

由于我国人力成本较为低廉,加之矿产及能源资源丰富,全球工业硅产能基本已经转移至国内。据硅业分会统计,截至2020年末,全球工业硅产能623万吨,其中中国产能482万吨,占比77.4%。2020年全球工业硅产量313万吨,中国产量210万吨,占比69.3%。

资料来源:硅业分会,中金公司研究部

资料来源:硅业分会,中金公司研究部

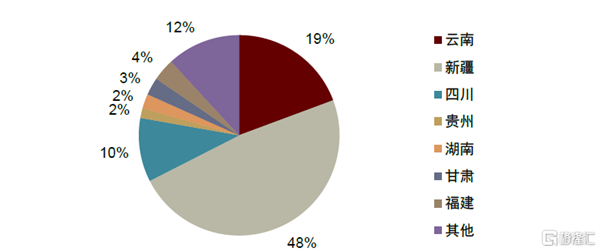

2021年产量预计增长20%左右,新疆地区占比大幅提升。硅业分会预计,2021年国内工业硅产量有望提升至250万吨以上,YoY +~20%。分区域来看,新疆、云南、四川产量分别提升40%/6%/0.01%至120.0/48.3/25.8万吨,其中新疆地区占比提升6ppt至48.0%。考虑到2021年工业硅高价的大背景,我们认为能耗双控政策对于四川和云南仍存在较大压力,而新疆地区增量我们认为主要系合盛硅业贡献。

资料来源:硅业分会,中金公司研究部

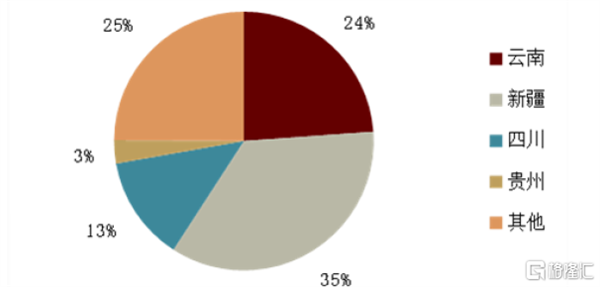

作为典型的高耗能资源依赖型行业,工业硅生产需要廉价的电力供应和丰富的硅矿石、石油焦及煤炭资源,因此中国工业硅产能主要分布在煤炭资源丰富(火电)的新疆或水电资源丰富的四川和云南等地,据硅业分会统计,截至2020年末,中国工业硅产能达482万吨,剔除部分无效产能后有效产能约350万吨,其中云南/新疆/四川工业硅产能占全国总产能的24%/35%/13%。而从企业产能分布来看,据硅业分会统计,截至2020年末,全国工业硅产能CR10总产能163.2万吨,占全国总产能的33.9%,其中行业龙头合盛硅业产能80万吨,占全国总产能16.6%,产能规模约达行业第二东方希望的3倍。

资料来源:硅业分会,中金公司研究部

资料来源:硅业分会,中金公司研究部 *未剔除无效产能

资料来源:百川资讯,中金公司研究部 *2020年受疫情影响数据参考意义较小

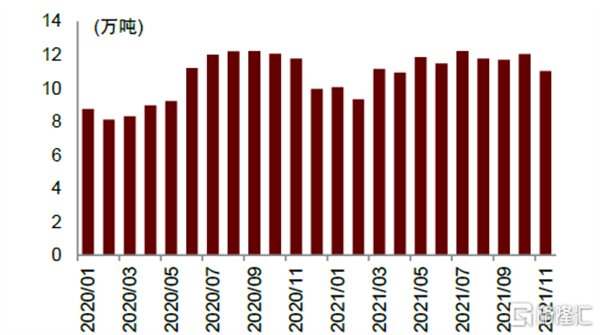

能源供应持续紧张:由于水电出力存一定周期性,因此云南水电硅大都在丰水期(5-9月)投产,枯水期逐步降低负荷关停检修,使得工业硅月度产量存一定周期性。2021年1-11月云南水电利用小时数同比下滑,加之云南电解铝、多晶硅等高耗能产业逐步投产,推高云南省内用电负荷,导致云南省内电力供应偏紧。此外,为防范煤矿安全事故,年内新疆进行了多次煤矿安全检查,新疆动力煤供应也相对紧缺,价格大幅上涨,2021年新疆坑口动力煤均价已上涨至372元/吨,较2020年均价上涨45.4%。

资料来源:中电联,中金公司研究部

资料来源:万得资讯,中金公司研究部

原材料成本同样有所上行:受环保政策及安全生产检查影响,2021年工业硅所需主要原材料硅石,还原剂石油焦/精煤及石墨电极供应也存一定缺口,原材料价格均有不同程度上行,带动工业硅生产成本有所上行。

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

资料来源:百川资讯,中金公司研究部

资料来源:百川资讯,中金公司研究部

除能源和原料供应受限外,工业硅新增产能同样相对不足。2017-2018年新疆和云南相继出台政策控制工业硅总产能,按产能控制政策指引,[1]新疆工业硅总产能不超过200万吨,[2]云南工业硅总产能不超过130万吨。据硅业分会统计,2020年末新疆/云南工业硅产能已达到170/115万吨,总量提升空间已相对较小,考虑到目前已开工建设的工业硅新产能主要为合盛硅业云南一期40万吨/年,新安股份云南10万吨/年及哈密晶和源10万吨/年产能,我们预计这些新增产能中大部分将用于置换存量不符合环保标准的小规模工业硅产能,工业硅产能绝对量增加规模或相对较小。

展望:年后价格或迎反弹,乐观看待2022年行情

1、2022年:需求向上、供给向下,工业硅价格走势或前高后低

1H22紧缺或再现,2022年价格走势预计前高后低。经历2021年历史大行情后,533#工业硅价格从6万元/吨下跌至当前的2万元/吨。向前看,我们认为1H22工业硅需求加速增长,而枯水季期间西南地区开工率已逐步下滑,我们认为工业硅在消耗掉前期库存后将面临紧缺的状况,价格或再次上行。进入下半年,考虑到合盛鄯善40万吨项目有望开始投产,我们预计行业紧缺程度将大幅缓解。综合来看,我们认为工业硅价格走势在2022年或为前高后低。

资料来源:百川资讯,中金公司研究部

资料来源:百川资讯,中金公司研究部

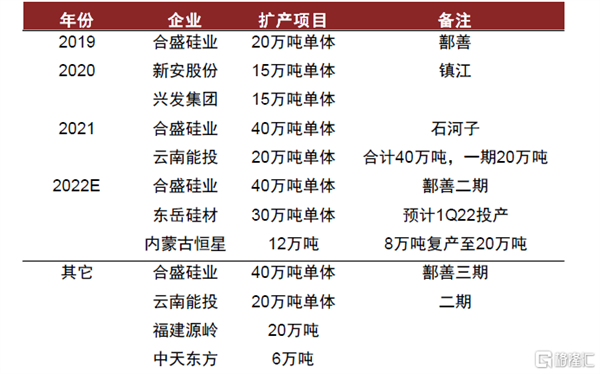

需求逻辑兑现,1Q22加速增长。2021年由于能耗双控政策及企业自身不可抗力因素,工业硅主要下游多晶硅及有机硅扩产不及预期,然而从4Q21开始这一情况得到改善。多晶硅环节,通威永祥5万吨项目已于11月投产、后续5万吨近期大概率投放;新特2.8万吨、大全3.5万吨扩产已经完成;此外协鑫2万吨颗粒硅也已投放。综合来看4Q21-1Q22期间多晶硅产能增量有望达到25万吨以上,考虑到3个月爬坡期,1H22多晶硅需求将大幅向上。有机硅环节,据百川资讯,2021年末云南能投20万吨单体已经完成投放,此外东岳硅材30万吨正在试产,合盛硅业40万吨、内蒙古恒星20万吨预计近期投放。综合来看,2022年有机硅全行业产能扩张幅度超25%,且集中于1Q22投产。

资料来源:硅业分会,中金公司研究部

资料来源:百川资讯,中金公司研究部

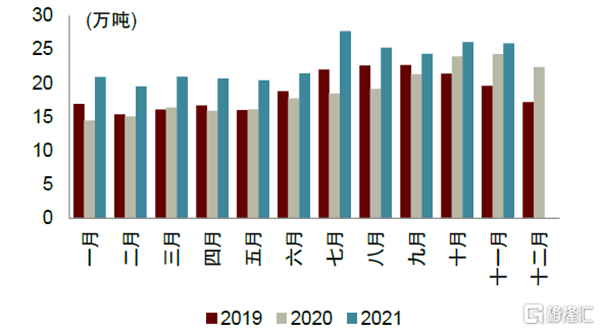

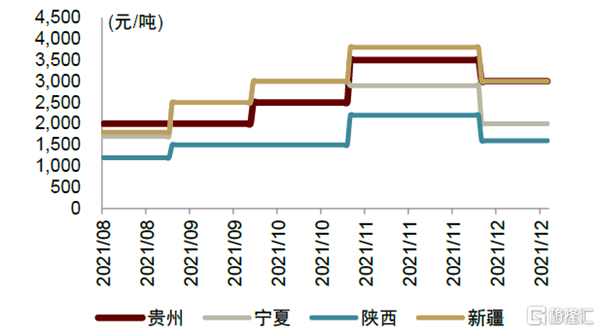

枯水期来临,供应短期或再次面临紧缺。从历史情况来看,工业硅价格在年内存在一定周期性,我们认为这是由于工业硅生产的主要省份是新疆、云南及四川,其中云南及四川地区由于水电为主的发电结构,因而其电力供应具有明显的季节特征,其中冬季至春节为枯水季,综合电力成本较高。2021年丰水季来临时间较往年偏晚,结束时间也推迟至12月左右。根据百川资讯,近期云南及四川地区开工情况已经大幅下滑,我们预计未来半年内工业硅供应或出现收缩,行业面临供应不足的情况。由于2021年10-11月单月产量创新高,目前行业处于库存消化阶段,消化完成后工业硅价格有望快速向上。

资料来源:百川资讯,中金公司研究部

资料来源:百川资讯,中金公司研究部

*2020年受疫情影响数据参考意义较小

2、远期:需求长期向好,供给驱动周期波动,价格或难回1.5万元/吨以下

展望未来,我们认为行业发展将呈现三大趋势,首先是由于成本上行、工业硅价格短期难回1万+时代,其次多晶硅及有机硅行业将推动工业硅需求持续高速增长,最后供给格局有望重塑、一超多强格局雏形初现。

(1)成本上行,工业硅价格短期难回1万+时代

2022年综合生产成本预计较2020年提升3300元/吨,行业成本或已上行至1.5万元/吨以上。工业硅生产过程主要原材料包括硅矿、还原剂(硅煤、石油焦、木片)、石墨电极、能源电力(含电厂煤)等,根据测算2020年以上各项目在工业硅生产中成本占比分别为17%/23%/5%/30%。

资料来源:合盛硅业公告,中金公司研究部

综合用电成本上移,工业硅单吨成本提升近1000元。无论是新疆或者云南地区,火电或者水电,高耗能行业综合用电成本未来大概率持续提升。新疆地区当前依托丰富的煤矿资源,电力结构中火电扮演重要角色。2021年新疆地区煤炭价格大幅上涨,以乌鲁木齐地区电厂用煤价格为例,2021年均价同比上涨45%左右至371.8元/吨。以工业硅单吨消耗8吨电厂用煤测算,则对应2021年单吨成本提升928元/吨。能耗双控政策背景下,云南地区也呈现了一定程度的缺电。根据国家发改委发布的[3]《关于加快推进燃煤发电上网电价市场化改革的通知》,自2021年10月15日起,全国燃煤发电电量全部进入电力市场,交易价格在“基准价+上下浮动20%”范围内形成,高耗能企业市场交易电价不受上浮20%限制。

还原剂价格回落仍需时间,工业硅单吨成本提升超2000元。还原剂是工业硅生产中成本占比第二高的成本组成,工业生产过程中可以使用硅煤、石油焦、木片等,企业根据市场供应情况灵活切换,一吨工业硅生产约消耗三吨左右还原剂。2021年由于硅煤紧缺,新疆龙头企业加大石油焦采购,以保证生产平稳进行。价格方面,2021年石油焦均价提升95%至2466.8元/吨,据此测算还原剂成本全年提升在2000元/吨以上。

硅矿价格上移,成本提升300元/吨左右。一吨工业硅生产过程约消耗矿石3-4吨。随着国内工业硅产销量提升,2021年硅矿石均价提升80元/吨左右。向前看,我们预计工业硅产能扩张后,硅矿石价格中枢大概率继续向上。

(2)多晶硅及有机硅行业将推动工业硅需求维持高速增长

工业硅下游三大应用中,我们预计硅铝合金领域对工业硅需求将维持相对稳定,但多晶硅和有机硅领域或将保持相对较高的行业景气度,推动工业硅需求高速增长。

光伏产业景气向上,光伏用工业硅需求保持强劲增长。据国家能源局,11月光伏装机5.52GW,同比+37.3%;其中户用光伏装机2.86GW,同比+18.2%,环比+48.0%。较好的光伏装机数据为上游原材料带来了的强劲动力,据中金电新组,至2025年预计全球光伏装机量有望达433GW,CAGR近27.8%,按0.8的硅片耗用量折算,我们预计2025年光伏多晶硅对工业硅的需求就有望达到120万吨。

资料来源:万得资讯,国家能源局,中金公司研究部

中国有机硅消费量仍有较大提升空间:有机硅方面,据硅业分会,人均有机硅消费量与人均GDP基本呈正比关系。目前中国等新兴市场国家人均有机硅消费量还不到1kg,而欧美等发达国家和地区的人均消费量已经接近2kg。随着经济发展,我们认为中国等新兴经济体有机硅需求仍有较大增长潜力。我们预计有机硅行业对工业硅需求仍将维持9%的高个位数增长。

(3)供给格局重塑,一超多强格局雏形初现

2021年之前,除合盛硅业外,工业硅行业中除合盛硅业外其他企业体量均较小。2021年随着行业景气度提升,同时为了更好的保证生产稳定,下游企业逐步向上游延伸。多晶硅企业主要通过自建,产能规划规模体量大;有机硅企业主要通过整合,单体规模相对较小。根据行业数据,多晶硅企业中保利协鑫、新特能源、通威纷纷披露了工业硅相关规划,合计产能高达120万吨,尽管目前行政审批(主要是能耗方面)仍进展较慢,我们判断投产高峰或将出现在2023年后。有机硅企业中,新安、兴发、东岳等企业通过收购方式,已经实现对于工业硅布局。向前看,我们认为工业硅行业格局将在未来三年内重塑,原先合盛一家独大的格局将逐步向一超多强的格局过度,凭借成本规模优势,合盛龙头地位依旧稳固。

资料来源:卓创资讯,中金公司研究部

资料来源:公司公告,中金公司研究部

*注:Ferroglobe成本以营收减去EBITDA计算,合盛硅业成本以营收减去毛利计算

投资建议

展望2022年,我们看好工业硅、对有机硅维持谨慎的态度。工业硅层面,我们认为需求驱动的高成长将持续,而供应前紧后松带来周期的变化,站在当前时点我们乐观看好1H22年工业硅行情。有机硅层面,由于产能扩张计划较多,我们认为有机硅盈利中枢较2021年面临收窄风险。因而从投资建议层面我们优先推荐工业硅弹性大的企业。

(图片来源:veer图库)