1月19日,国家能源局发布2021年12月户用光伏项目信息,12月全国新增户用光伏装机5.1GW,2021年全国新增户用光伏装机21.6GW,占2021年我国新增光伏装机(53GW)的约41%,新增分布式光伏装机(29GW)的约75%,户用光伏已经成为我国如期实现碳达峰、碳中和目标和落实乡村振兴战略的重要力量。

要点

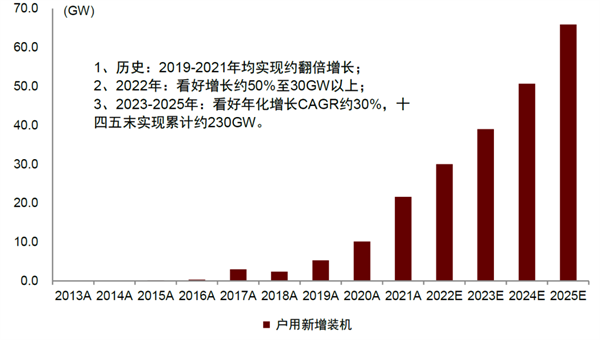

2021年户用光伏新增装机21.6GW,超出市场预期,彰显需求韧性。户用光伏在11月5亿元补贴基本用尽情况下,12月继续新增并网5.1GW,单月环比增长78%,全年新增装机21.6GW,同比增长113%,超出市场预期,连续3年实现约翻倍增长,2021年占光伏新增装机比例达到41%,同比提升20个百分点,彰显高组件价格容忍度和需求韧性。

户用2021年装机特点:头部省份核心驱动,潜力地区表现反转,地方补贴刺激明显。我们观察到:1)头部集中效应在2021年仍然保持,前五省(山东、河北、河南、安徽、山西)占比85.8%,依然是我国户用增长的核心引擎,户用光伏IRR及乡村人口数量是装机核心驱动力;2)潜力省份2021年户用装机增速多数反转或上升,看好户用市场扩容;3)高额地方补贴对装机刺激明显,看好部分地方补贴继续激励潜力地区发展。

2022年及十四五展望:2022年增长约50%至30GW以上,十四五后期维持约30%CAGR。我们重申户用光伏增长的核心驱动力:1)户用光伏能源属性优势:资源负荷匹配,建设门槛低,无业主差别化;2)低渗透率,屋顶资源充足,组件价格下降将打开更多潜力省份市场;3)2021年市场集中度提升,商业模式优化,规范化标准出台,行业增长更加健康。展望2022年,组件价格下降将一定程度对冲补贴下降的影响,看好行业增长近50%至30GW以上,2023-2025年维持约30%增速CAGR。

我们认为户用光伏具备能源属性优势,渗透率低,屋顶资源广阔,组件价格下降将打开更多省份市场,同时行业商业模式及规范度得到提升。看好户用光伏2022年增长约50%,2023-2025年化增长约30%,持续领跑光伏行业。

风险

逆变器供给紧张,组件价格高企,电网等基础设施对装机的限制,整县分布式推进政策进展不及预期。

以下是正文部分:

户用光伏:全年新增21.6GW,燎原之势已现

(1)全年实现21.6GW新增装机,超出年初预期,占比同比提升20个百分点

户用光伏2021年实现21.6GW新增装机,超出年初市场16GW-18GW的预期。根据国家能源局数据,2021年,户用光伏在1-11月累计新增装机达到16.5GW,年初市场预期5亿元补贴基本用尽情况下,12月继续新增并网5.1GW,单月环比增长78%,全年新增装机21.6GW,同比增长113%,超出市场预期,连续3年实现约翻倍增长(2020年10.1GW、2019年5.3GW)。

产业链价格高企之下,户用光伏新增装机占比同比提升20个百分点,彰显需求韧性。随碳中和目标全球化逐步推进,下游需求预期提升,产能扩张周期错配致使上游硅料供应紧缺,国内单晶硅料2021年最大涨幅220%,组件最大涨幅18.8%对应3毛/瓦,对下游需求造成一定抑制。2021年户用光伏新增装机占比达到41%,同比提升20个百分点,彰显户用光伏的需求韧性,我们认为主要源于户用光伏对组件价格上涨的高容忍度:1)户用光伏系统造价相较地面电站,土地成本及并网成本更低;2)户用2021年仍有国家3分度电补贴;3)户用建安费用按照组件块数收费,高功率组件的替换摊薄单瓦建安费用。

资料来源:国家能源局,中金公司研究部

注:2020年补贴截至到11月份,12月未有纳入补贴的装机。

资料来源:Solarzoom,中金公司研究部

资料来源:国家能源局,中金公司研究部

(2)装机特点:头部省份核心驱动,潜力地区表现反转,地方补贴刺激明显

我们观察到我国2021年户用光伏新增装机的特点:1)头部集中效应在2021年仍然保持,前五省依然是我国户用增长的核心引擎,户用光伏IRR及乡村人口数量是装机核心驱动力;2)潜力省份2021年户用装机增速多数反转或上升,看好户用市场扩容;3)高额地方补贴对装机刺激明显,看好部分地方补贴继续激励潜力地区发展。

资料来源:国家能源局,中金公司研究部

注:北京市2021年户用光伏新增装机同比增长1151%,未在图中列出

头部集中效应在2021年仍然保持,前五省依然是我国户用增长的核心引擎。各省份户用光伏2021年新增装机CR3为76%(山东35.3%、河北24.7%、河南15.9%),环比降低0.9个百分点,CR5 85.8%(另加安徽6.4%、山西3.4%),环比增长0.9个百分点,头部集中效应仍然保持。前五省2021年新增装机平均增速159%,超过全国平均增速113%,其中河南及安徽同比增速分别为226%、293%,安徽迈入GW级市场。头部五省依然是我国户用增长的核心引擎。

资料来源:国家能源局,中金公司研究部

注:2019年浙江省为头部五省之一,73.3%含浙江省,不含安徽省;2020年开始被安徽省取代

装机驱动因素:户用光伏装机由电站IRR+乡村人口数量驱动,同时受到屋顶建设条件,农民生活水平,政府及经销商的支持推广等多重因素影响。

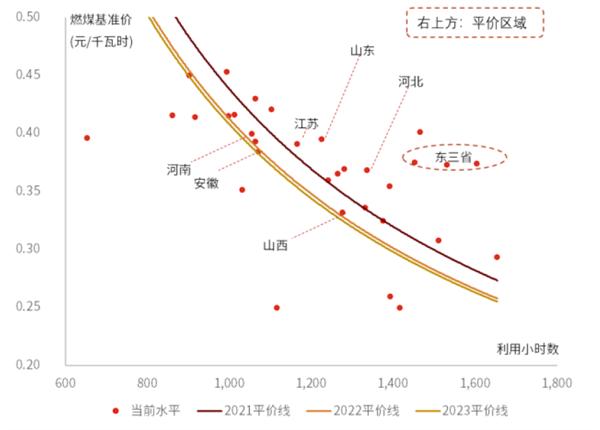

户用光伏IRR及乡村人口数量是核心驱动力。由于农民用电需求不高,因此户用光伏发电上网比例较高,户用系统本质上是金融投资品(对农民、民企、央企),由投资IRR驱动,IRR主要由当地燃煤基准价及光伏利用小时数决定。山东省、河北省具备良好的利用小时(1225、1226小时)及燃煤基准电价水平(0.395、0.368元/千瓦时),电站收益率较高(根据我们假设测算,2022年权益IRR分别为12.5%、12.9%),仅次于东北三省(高利用小时拉动)等个别省份。同时两省乡村人口数量分别为3751、2979万人,位列全国第2、5位,为户用光伏发展提供了广阔的屋顶资源。该两项因素决定了两省户用光伏发展位列第一、二位。

屋顶建设条件、政府支持等其他因素对户用装机同样有所影响。以气候和建筑特点为例,山东省、河北省及河南省北部位于北方,气候干旱,农村平屋顶较多,适宜放置光伏电站;而南方雨水多发,农村多为斜屋顶,屋顶利用率较低。同时像农民生活水平、政府支持、经销商推广力度等多重因素亦对户用光伏装机造成影响。

资料来源:中电联,中金公司研究部

资料来源:国家统计局,中金公司研究部

潜力省份2021年户用装机增速多数反转或上升,看好户用市场扩容。2021年,除头部五个省份以及着重发展工商业的浙江省外,我们梳理了存量户用装机在100MW以上,乡村人口在1000万以上,2021年大部分能够达到平价(权益IRR大于8%,下同)的潜力发展省份,其装机增速2021年较2020年多数呈现出反转或上升趋势,我们看好潜力省份为我国户用光伏市场扩容。扩容的动力在于:1)随组件价格下降,更多省份的IRR继续提升,以弥补在人口、建筑特点等其他方面的相对劣势;2)双碳目标及整县推进政策提高了更多省份发展户用光伏的必要性和热情,政府支持力度提升,农民接受度提升,经销商推广力度加大。

资料来源:国家能源局,中金公司研究部

高额地方补贴对装机刺激明显,看好部分地方补贴继续激励潜力地区发展。我们观察到北京、上海2021年仍然存在户用光伏地方补贴,对装机起到了明显的刺激。

北京:2020年11月北京市发改委发布《关于进一步支持光伏发电系统推广应用的通知》[3],提出对2020年-2021年采用“自发自用为主,余量上网”模式并网的分布式光伏给予补贴,补贴期限5年,其中户用光伏补贴为0.3元/千瓦时,2021年北京市户用光伏新增装机同比增长1151%至115.3MW。

上海:2020年6月发布的《上海市可再生能源和新能源发展专项资金扶持办法(2020版)》指出2021年6月前并网的户用光伏项目可享受0.1元/千瓦时的奖励,持续5年,上海市2021年户用光伏新增装机同比增长44.1%,较2020年实现了增速反转。

同时我们看到目前如西安、深圳、浙江省(乐清市、丽水市)等地仍然对户用光伏有地方补贴,看好国补取消后,部分地方补贴继续激励潜力地区的户用光伏发展。

资料来源:各省发改委,智汇光伏,中金公司研究部

资料来源:国家能源局,中金公司研究部

2022年及十四五展望:2022年增长至30GW以上,十四五后期维持约30%CAGR

重申户用光伏高速增长的核心驱动力。

1)长期:能源属性优势:相较地面电站需要土地资源及配套外送,户用光伏建设在用户侧能够打破资源和负荷的错配,实现发用电一体化,其具备建设门槛低,发用电灵活的优势,降低了电力运输成本及损耗。同时相较工商业光伏,户用光伏的屋顶更加无业主差别化(无稳健经营、用电需求高、业主征信等要求),具备资源及开发效率优势。我们认为分布式光伏+储能将是未来的关键能源形式。

2)中长期:低渗透率,屋顶资源充足,广阔装机空间,随组件价格下降打开更多潜力省份,带来高速成长:我们测算户用光伏2021年底屋顶渗透率同比提升约1个百分点至2.8%,横向比较仍低于海外如澳大利亚各州16%-40%的渗透率水平;纵向来看,5.1亿乡村人口为户用光伏提供1200GW以上的装机空间,2021年底户用累计装机仅为42.9GW。我们认为随着组件价格下降,更多省份IRR提升将刺激户用需求,使得户用光伏市场从三省寡头格局,到五省核心驱动,潜力省份百花齐放的局面。

资料来源:国家能源局,国家统计局,中金公司研究部

3)2021年变化:市场集中度提升,商业模式优化,规范化标准出台,行业增长更加健康。

开发市场逐渐出清,集中度提升:此前70%的市场由分散的地方安装商市场构成,多为销售模式(光伏贷及少量全款模式),市场格局较为分散,制约了行业健康快速发展。2021年由于产业链价格波动及整县推进央企和政府参与,地方安装商的相对竞争力变弱(抗价格波动能力、与央企和政府合作能力、跨地区开发服务能力),光伏贷及全款模式的市场已经缩小至30%以下,融资租赁+共建模式占比约70%。同时尽管市场认为户用新进入者增加,但实际上户用市场集中度在提升,主要由于地方分散安装商市场份额被头部企业所吃掉(或被头部企业吸收合并)。我们梳理头部企业2021年开发量:正泰4GW+、天合1.5-2GW、创维1.5GW+、中来1GW+,CR4市场开发份额已经接近40%,较此前的“地方安装商70%,正泰20%”的市场格局集中度有所提升。

商业模式优化:整县推进政策之前,户用主流模式为销售和共建模式。我们认为销售模式需农民负责初始投资,前期推广有难度需要金融支持,而共建模式较为重资产民企财务报表较难支撑装机快速增长。整县分布式光伏推进政策下,户用光伏模式有望向户用光伏企业+经销商承担制造、推广、建设及运维服务,央企作为投资方持有电站,农户分享部分收益的模式发展,可同时解决推广难和民企资金问题,融合各方优势,我们认为是适合行业快速、健康和可持续发展的商业模式。

规范化标准出台:11月26日国家能源局发布《关于加强分布式光伏发电安全工作的通知(征求意见稿)》,在分布式光伏主体责任、选址和设计管理、运维安全、电网改造等方面首次提出明确要求,我们认为有望使得行业发展更加规范化和健康可持续。

基于2021年户用装机超预期及行业发展的边际变化,我们上调户用光伏行业十四五增长预测。预测逻辑:1)各省的IRR水平决定增长动力和基本条件;2)乡村人口决定增长空间;3)参考其他因素(如现存装机、建筑特点、农村生活水平等因素)决定是否按照渗透率逻辑增长,综合对每个省进行分析预测。我们上调此前在户用光伏行业报告中对于我国2025年累计200GW的户用光伏装机预测,提升至约230GW。同时,我们认为2022年组件价格下降将一定程度对冲户用3分度电补贴的下降的影响,看好2022年户用光伏新增约50%至30GW以上,2023-2025年新增装机CAGR约30%,持续领跑光伏行业增长。

资料来源:国家能源局,中金公司研究部

风险

光伏逆变器供给紧张对户用光伏装机增长的限制。2021年IGBT短缺致使光伏逆变器供给紧张,2022年我们预计随着逆变器产能扩充以及国产IGBT的逐步导入,逆变器的供给紧张局面或将边际缓解,但不排除逆变器供给紧张情况仍持续或阶段性出现,可能对户用光伏装机增长产生一定限制。

组件价格回落不及预期。2021年单晶组件报价最大涨幅3毛/瓦,或影响光伏电站2个百分点收益率,对下游需求造成一定抑制。我们认为2022年随硅料产能逐步扩充,硅料及组件价格将逐步回落,可一定程度对冲户用光伏3分/千瓦时国家度电补贴取消的影响。若组件价格回落不及预期,则可能会对终端需求包括户用光伏装机增长造成不利影响。

电网等基础设施改造不及预期。国家明确表示,应加强配电网的建设改造,保障分布式光伏接入。若各地变压器、配电网升级改造不达预期,则可能对推进户用光伏装机造成一定限制。

整县分布式推进政策进展不及预期。自2021年6月整县推进政策出台以来,我国部分县市区出现了目标过大、卡备案、叫停等情况,对政策推进造成一定扰动。我们认为整县分布式推进政策推动户用光伏模式优化和规范化,同时贡献重要需求,若2022年整县推进政策进展不达预期,则可能对户用光伏行业发展造成不利影响。

(图片来源:veer图库)