第三方行业咨询机构PVInfolink称,19日多晶硅致密料上涨至234元/KG,环比上周上涨1.7%。然而,多位业内人士认为,2022年硅料新增产能将大幅释放,硅料价格将承受巨大压力。过高的硅料价格曾是制约去年光伏需求的关键因素。随着硅料价格回落,今年或是光伏行业新技术比拼的重要年份。

硅料放量成焦点

最近一周,光伏硅料价格小幅上涨。行业研究机构集邦光伏研究总监王健分析称,国内方面,终端市场略见起色,叠加春节备货的需求,下游各环节需求提升;海外方面,印度确定将于4月1日实施新的关税制度,日本FIP制度即将到期,欧洲市场逐步开始备货,整体需求稳步提升;而硅料扩产产能释放进度较慢,无法满足采购需求,形成阶段性供不应求局面,导致价格上涨。

不过,硅料价格短期上涨,或难改已经持续了一个多月的下跌趋势。

2019年以来,光伏产业链上下游企业纷纷宣布扩产,行业进入新一轮扩产周期。但由于硅料、硅片、电池片、组件扩产速度不一,导致产业链供需失衡,扩产周期更长的硅料因为供不应求,价格一涨再涨,从2021年年初的约80元/公斤飙升至当年10月超270元/公斤的最高值,涨幅超2倍。

不过,自2021年12月至今,硅料价格开始向下调整,最新价格较最高点累计跌幅15%。主要原因是去年四季度开始,前期扩产的硅料产能开始陆续释放,其中,永祥新能源二期5.1万吨高纯晶硅项目于去年11月正式运行投产;年底前永祥云南保山基地一期5万吨高纯晶硅项目如期投产;新疆大全年产3.5万吨多晶硅项目也于去年12月6日开始投产运行。

相关数据显示,2021年,硅料扩产同比增幅超5倍。中国有色金属工业协会硅业分会专家委员会副主任吕锦标认为,2022年下半年以通威、协鑫、新特能源为首的传统多晶硅企业的新产能将密集投产,硅料供需紧平衡随之结束;2023年叠加多晶硅新军产能陆续投产,届时多晶硅供应过剩不可避免。

光储亿家行业研究人士孙竹慧也认为,2022年二季度硅料新增产能将大量释放,三季度硅料价格或迎大幅下跌。届时压抑行业许久的光伏需求有望大幅释放。

产业链优胜劣汰

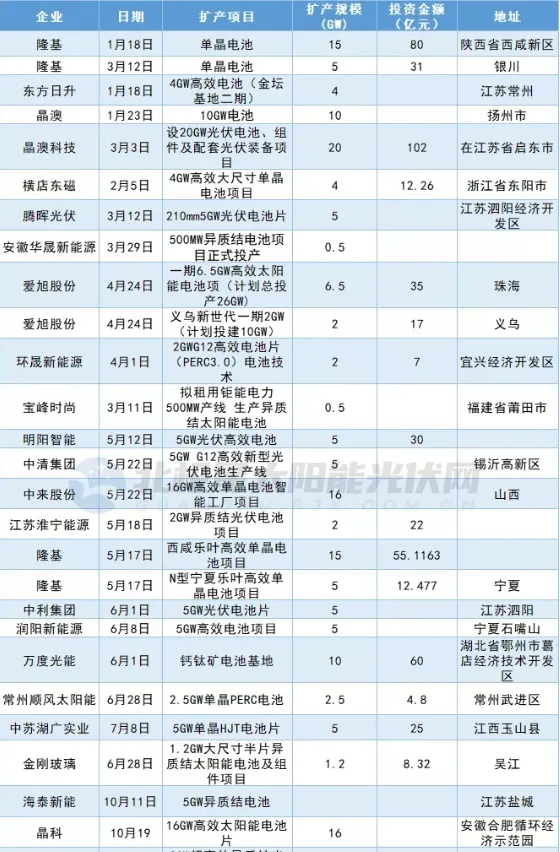

在碳达峰、碳中和目标引领下,光伏产业扩产潮仍在继续。不止是行业内企业,越来越多的新进入者也开始投资光伏制造领域,遍布产业链硅料、硅片、电池片、组件各环节,扩产规模达百万千瓦级,甚至千万千瓦级。其中不少项目已于2020年下半年及2021年开工,若这些项目顺利建成投产,无疑将加剧行业竞争。

孙竹慧预计,今年上半年,由于下游环节等待硅料降价,光伏需求还会受抑制。但三季度硅料价格下降后,行业需求会大量释放。由于光伏产业链整体供过于求,2022年将是优胜劣汰、新技术快速推进量产进程的一年,其中或潜藏着行业格局的大变化。

技术进步一直是光伏行业的命脉。过去十年,隆基股份凭借率先革新硅片环节的单晶硅技术以及电池设备环节的PERC技术,成为行业巨头。而最近两年,光伏行业新技术聚焦于两个方面:电池设备端,有N型电池的两条路线HJT与TOPCON之争;硅片端,是210 mm大硅片与182 mm大硅片之争。据了解,目前上述两项技术都进入到关键期。HJT设备和TOPCON设备均接到了10GW级的订单,这是量产关键时期。相比之下,TOPCON量产进程相对保密,HJT量产进展数据则相对开放。相关人士透露,去年底今年初HJT多项相关改进技术正在推进,其中核心的微晶技术预计3月见分晓。

大硅片方面,目前中环股份主导的创新产品210硅片正在大幅扩产。相比隆基股份的182大硅片,210硅片目前在技术、经济性上的优势并不明显,市场占有率明显低于182大硅片。不过,相关人士透露,210硅片更适合下一代的N型电池,随着N型电池HJT与TOPCON技术之争最终有了结果,210硅片或有拓展机会。

(图片来源:veer图库)