6月1日晚,伦敦金属交易所(LME)三个月期锡升至31135美元/吨,创2011年5月以来新高。在前一天的5月31日,上期所锡期货最高升到213000元/吨,刷新了锡合约上市以来的新高价。

在锡价不断上涨的同时,5月27日,国际锡业协会(ITA)直指,由于云南干旱缺水,政府出台限电措施,一些当地冶炼厂不得不停止运营。该协会预计,限电将导致1000-2000吨精炼锡的生产损失。

锡价上涨是因为云南缺水导致的限电吗?时代财经发现,自2020年11月云南进入干季以来,沪锡期货价格已经大涨超过63000元/吨,涨幅达45%左右。

6月2日,国际锡业协会北京代表处工作人员对时代财经表示,云南限电对于锡价上涨可能有一些影响,但包括锡在内的大宗商品涨价,主要还是受市场的供需关系影响。

在5月之前,沪锡与LME锡期货在今年2月冲到过一次高点,带动相关上市公司股价也一路飞涨。作为中国最大的锡生产加工企业——锡业股份,从2月18日起收获了三连板;子公司产锡的兴业矿业则在同期大涨19.66%。

今年以来,锡业股份股价涨幅已经超过40%。当前的锡价高位能维持多久,对于相关上市公司股价又有何影响?6月3日,锡业股份开盘一路上涨,截至中午收盘上涨4.07%,市值达277亿元,近10个交易日内涨幅已超过16%。

根据上期所有色金属期货手册,全球精锡的消费主要以焊料、镀锡板、化工制品为主,其中,锡焊料占比最大,为50%左右,主要应用于电子产品。因此,锡的需求量与下游产业是否景气息息相关。

在供应上,矿石资源丰富的云南是中国精锡生产重地。2018年,中国前四大锡生产商分别为锡业股份(000960.SZ)、云南乘风有色金属有限公司、广西华锡集团和个旧自立矿冶有限公司,四家企业产量占我国总产量的63.25%。其中除华锡集团外,其余三家均位于云南省。

然而,从2020年11月起,云南进入了干季,与往年相比,干旱尤为严重。据公开信息,从2020年11月至2021年3月,云南累计平均降水量仅43毫米,较常年偏少五成。

而据云南省统计局发布的《2020年云南能源生产报告》,水力发电占云南省2020年规模以上工业完成发电量的80.06%。因此,旱情无疑会直接影响到云南全省的电力供应能力。

然而,在发电量不及预期的同时,云南省的工业用电量却大增。5月19日,云南省统计局披露,2021年1-4月云南省规模以上工业发电量,较2019年同期仅增长了2.0%;另一方面,1-4月云南省规模以上工业用电量,较2019年同期却大涨91.9%。

进入5月,云南不得不再次启动错峰供电。云南电网5月10日的一则预通知显示,当前云南主力水库透支严重,火电存煤持续下滑,发电严重不及预期,当日用电高峰存在约70万千瓦电力缺口,因此决定对各地州用电企业开始应急错峰限电,错峰限电量为10-30%。

6月2日,锡业股份证券部工作人员对时代财经说,“今年旱情严重,煤炭涨价,又加上省内企业开工率高,所以导致了限电。”该工作人员表示,目前限电对于公司的冶炼、生产影响不大。

同日,云南省内电解铝龙头企业——云铝股份的证券事务部工作人员告诉时代财经,限电对于生产影响不大,但目前还没有收到通知何时结束限电。

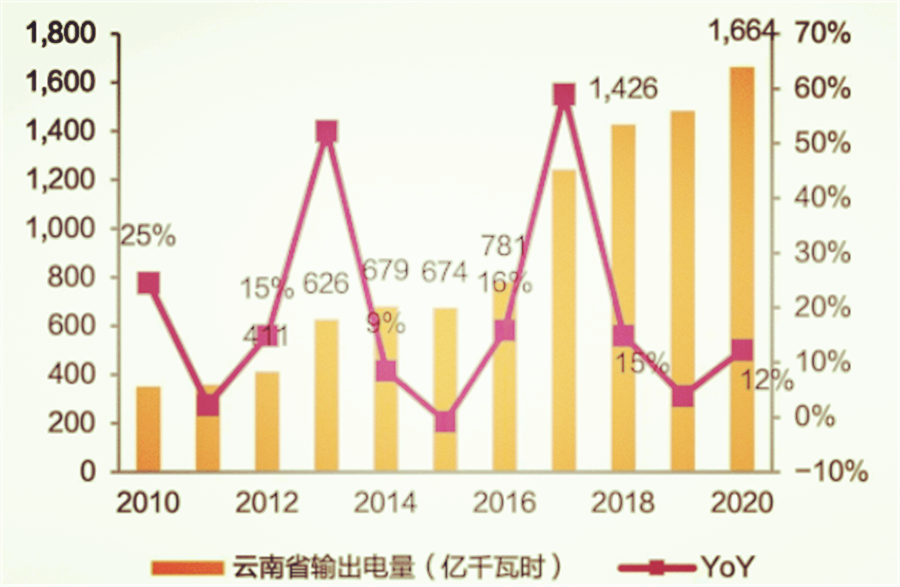

除了本地用电外,云南是“西电东送”的重要电力输出省份。2020年,云南全年外送电量1663.78亿千瓦时,占全年发电量的48.21%。

其中广东是云南外送电的主要消纳地,根据昆明电力交易中心数据,2021年云南省云电送粤计划电量1300亿千瓦时。而进入5月中旬后,广东多地已经开始了“有序供电”。广东电网此前预计,二季度广东省内电力将出现最大约760万千瓦的负荷缺口。

进入6月后,云南即将迎来汛期,缺电的状况可能有所缓解。中央气象台5月31日表示,预计6月上旬南方仍多降雨天气,其中云南等多地的降水量较常年同期偏多2-6成,局部偏多1倍以上。

安泰科锡行业分析师郭宁在6月2日接受时代财经采访时认为,云南的缺电可能在6月有所缓解,但限电的因素很复杂,是否即将结束限电还不确定,企业目前没有接获通知。

欧美锡价涨得更凶

尽管云南缺水可能刺激了锡价上涨,但此轮上涨趋势却远早于云南的干季。从2020年3月底,疫情缓解,经济复苏,沪锡也开始一路上涨,在2021年2月到历史新高。在短期调整后,沪锡又在5月不断刷新历史新高价。

郭宁认为,锡价此轮上涨受云南限电的影响不大,主要全球经济复苏加快,但锡产量短期内得不到提升,供应跟不上需求。

受到锡价上涨影响,锡业股份今年一季度营收同比上涨49.39%,而净利润更是同比狂涨387.6%,净赚3.29亿元。

对此,锡业股份在财报中解释道,这是因为“报告期产品销量增加,销售价格上升”。

供需关系的紧张也直接反应在下游锡焊料的现货价格上,它是锡下游最主要的消费用途,在焊接的过程中被用来接合金属零件。南华期货研报称,焊锡占锡下游总消费量的半数左右,而绝大多数的焊锡又用在了电子行业中。

以焊接线路板常用的含锡量为63%的焊锡条(63A)为例,上海有色网数据显示,其现货平均价格在5月下旬已经突破140000元/吨,较疫情爆发前的2019年底大涨40000元以上,逼近2011年6月的历史最高价。

锡的价格变动与经济发展、下游产业紧密相关。方正中期期货研报指出,伦锡的整体走势和沪锡具有相对一致性,但是其走势比沪锡更为强劲,这反映出海外疫情风险消退、经济强劲复苏带动需求持续好转和海外显性库存处于低位。

方正中期期货还认为,疫苗分配不均可能进一步加剧锡市的供需错配:一方面作为主要需求国的欧美接种快,经济率先恢复,需求大增,另一方面,作为主要供给方的新兴市场国家疫苗接种比例低,制约产能和供给恢复。

但随着全球逐渐都从疫情中走出,锡也将和其他大宗商品一样,价格逐渐走向平稳。

郭宁指出,从长期来看,不同的大宗商品未来的走势不尽相同——受到全球减碳目标影响,世界对于煤炭等商品的需求将逐渐减少,而锡、铜等有色金属将随着新能源汽车、芯片等产业发展而扩大需求量。