全球动力电池巨头LG能源(LG Energy Solutions)正处IPO前夕。公司将于1月27日登陆首尔交易所,拟募资107亿美元——这也是韩国迄今最大的IPO募资规模。募得资金将分别投入产能扩张与下一代技术研发。

其中,据路透今日报道,LG能源计划向机构募资60亿美元,如今已获机构超额认购十余倍,认购需求达800亿美元。

完成IPO之后,公司估值有望达588亿美元,成为韩国第三大上市公司,仅次于三星电子与SK海力士。

为什么LG能源能获机构如此青睐?

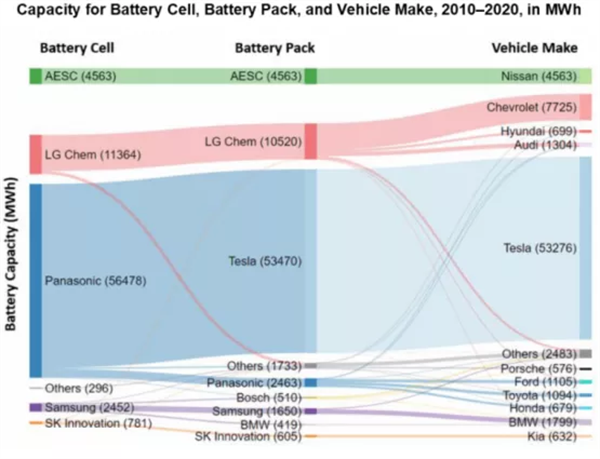

公司是特斯拉、通用等多家车企供应商。2021年1-11月,LG能源凭借51.5GWh的全球装机量位居第二,市占率达20.5%,与宁德时代一道便占据了过半市场份额。

在本月10日的新闻发布会上,LG能源透露,在手积压订单金额已有260万亿韩元之多(约合1.4万亿元人民币)。而如此大规模的订单,自然为公司提供了充足的扩产理由——公司直言,目标成为全球产能最大的动力电池公司。

为实现这一目标,LG能源在扩产这条路上“一路狂奔”。据其招股书显示,其扩产和技术投入计划总投资额达1376.45亿人民币。

同时,公司计划立足中国、韩国、美国、欧洲、印度尼西亚生产基地布局,构建“五足鼎立”的全球交付体系;并将全固态电池、锂硫电池作为下一代技术研发方向。

东吴证券指出,相较于2021年国内电池厂商的大规模扩产,以LG能源为代表的海外厂商类似扩产动作有1-2年滞后。预计LG能源拿到融资后,将有迅速扩产动力。

公司在IPO招股书中罗列的近1380亿人民币的扩产和技术投入金额下,天风证券认为将充分利好其上游设备供应商,潜在受益标的包括先导智能、杭可科技。

另外,据《科创板日报》不完全整理,LG能源A股供应链中,当升科技为其供应正极材料;杉杉股份、贝特瑞、璞泰来、翔丰华等供应负极材料;恩捷股份、星源材质、中材科技等供应隔膜;江苏国泰、新宙邦、天赐材料等供应电解液。