碳目标发布以来,关于节能减排的各种具体政策持续出台,清洁能源长远发展目标明确。其中,资源潜力巨大、技术较为成熟的可再生能源——风电越来越受到重视。

国内风电产业持续扩大,今年以来,多地宣布打造海上风电产业集群。风电行业在双碳战略背景下维持高景气度,行业内各细分赛道也出现增速换挡现象。在此背景下,哪些投资机会值得关注?

政策持续加码,行业空间广阔

1、碳中和顶层设计政策落地,清洁能源发展力度加码

碳达峰具体行动方案出台,清洁能源长期发展目标明确。双碳目标发布以来,关于碳达峰的各种具体政策持续出台,风光等清洁能源长远发展目标明确。2021年10月24日,中共中央、国务院正式印发《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》,要求(1)到2025年,非化石能源消费比重达到20%左右;(2)到2030年,非化石能源消费比重达到25%左右,风电、太阳能发电总装机容量达到12亿千瓦以上;(3)到2060年,非化石能源消费比重达到80%以上。

2021年10月26日,国务院关于印发《2030年前碳达峰行动方案的通知》,提出坚持陆海并重,推动风电协调快速发展,完善海上风电产业链,鼓励建设海上风电基地;推进退役风电机组叶片等新兴产业废物循环利用,以及“海上风电+海洋牧场”等低碳农业模式。

政策助力行业长期发展

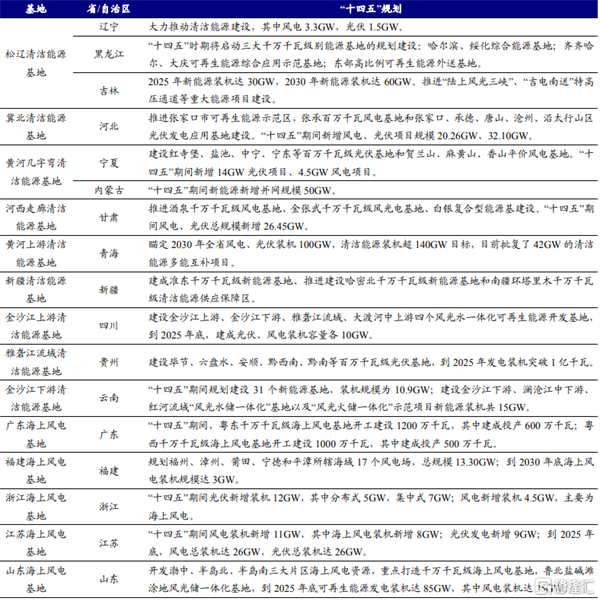

大基地项目规划,托底风光行业发展。“十四五”期间规划九大清洁能源基地和五大海上风电基地,2021年3月公布的《“十四五”规划和2035年远景目标纲要》提出,要建设九大清洁能源基地和五大海上风电基地。

大型清洁能源基地主要是结合储能一体化

大基地拉开序幕,百万、千万千瓦基地项目浮出水面。目前九大清洁能源基地和五大海上风电基地所涉及的相关省份均已出台“十四五”期间风电和光伏的规划,不少地区规划了百万千瓦乃至千万的新能源大基地项目。根据北极星太阳能光伏网统计,目前各省(区/市)规划百万千瓦大基地项目46个,千万千瓦大基地项目41个。

各地方政府在其“十四五规划”中布局规划大基地项目

首批100GW风光大基地项目有序开工建设,预计风光各占一半。目前,首批100GW风光大基地项目已经有序开工,预计风光各占一半。根据北极星太阳能光伏网统计,自2021年10月中旬以来,全国已有超过46.34GW风光大基地项目陆续开工建设,已公布的总投资达2068亿元。

全国已有超过46.34GW风光大基地项目开工建设

2、风电全球格局明晰,中国独占鳌头

全球风电累计装机规模稳步增长,新增装机规模创历史新高。根据全球风能理事会(GWEC)发布的数据,过去十年间全球风电累计装机规模由2010年的198GW增长至2020年的743GW,CAGR为14%。其中陆上风电累计装机规模为707GW,海上风电累计装机规模为35GW。2020年,全球风电新增装机规模93GW,同比增长54%,新增装机规模创历史新高。

截至2020年全球风电累计装机743GW

2020年全球风电新增装机93GW,同比增长54%

无论是累计装机量,还是新增装机量,中国已经成为全球风电市场龙头。根据GWEC数据,截至2020年底,全球风电累计装机规模排名前三的国家分别为中国(282GW)、美国(122GW)、德国(63GW),占比分别为38%、16%、9%。2020年全球风电新增装机规模排名前五的国家分别为中国(56%)、美国(18%)、巴西(3%)、新西兰(2%)、德国(2%),合计占比81%。

全球累计装机规模TOP3国家为中国、美国、德国

2020年全球风电新增装机前5国家合计占比81%

我国风电累计装机规模稳步增长。根据国家能源局数据,截至2021年Q3,我国风电累计装机规模为298GW,2011-2020年的CAGR为22%。经历了2020年陆上风电抢装行情之后,2021年风电新增装机速度有所放缓。根据国家能源局数据,2021年1-9月我国风电新增装机容量16.4GW,同比增长25.8%,2021年1-9月新增装机规模与2020年前三季度17.3GW的招标规模基本持平。

截至2021年Q3我国风电累计装机规模为298GW

2021年1-9月国内风电新增装机16.4GW

3、全球风电发展加速,未来行业空间广阔

随着碳中和行动的不断推进,全球风电装机规模有望实现快速增长。随着海上风电开发技术的成熟和海上风电度电成本的进一步下降,未来海上风电新增装机量占比将快速提升,预计2025年新增装机容量中海上风电占比为21.3%。

2021-2025年全球风电年新增装机规模有望在80GW以上

新增装机中海上风电占比逐渐增加

我国风电迎来黄金发展期,“十四五”新增装机规模有望持续向好。截至2020年底,我国风电累计装机容量为282GW,如果《风能北京宣言》计划能够顺利完成,这意味着到“十四五”末我国风电累计装机容量将实现翻倍增长。

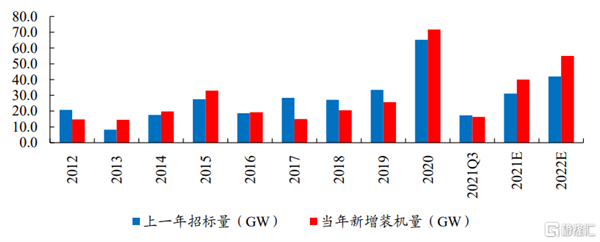

抢装行情结束,平价项目招标规模可喜。风电行业自2019年5月政策落地,开启了平价前的抢装行情。随着抢装潮的结束,平价项目招标量逐渐提升,2021年前三季度风电设备招标量为41.9GW,同比增长115%。

2021年1-9月国内风电设备招标规模为41.9GW

招标规模可喜,行业边际改善明显。一般风电项目风机的交付期为一年左右,上一年的风机招标量基本决定了当年新增装机规模。基于2020年和2021年的招标规模,预计2021年新增装机规模在40GW左右,2022年新增装机规模在55GW左右,2022年风电新增装机规模有望实现30%以上的增长。

上年风机招标量基本决定了当年新增装机量

产业链格局优化,核心企业优势突出

风电产业链可分为上游原材料、中游制造(零部件和主机)以及下游风电运营商三大部分。关键原材料主要包括用于发动机制造的稀土永磁材料,用于叶片制造的玻璃纤维、碳纤维,以及用于塔架制造的中厚板钢材。关键零部件主要包括发电机、轮毂、轴承、齿轮箱、控制系统、叶片、塔架这几部分。

风电产业链包括原材料、零部件、整机及运营商

1、产业链:市场空间广阔,各环节集中度差异较大

全球风机产业链市场空间广阔。根据Wood Mackenzie数据,2020-2030年全球风机产业链市场空间有望达到6000亿美元,主要增长贡献来自于叶片、塔筒、齿轮箱、发电机、主轴承、变流器等主要零部件。

全球风机产业链各环节市场集中度差异较大,叶片、齿轮箱、主轴承环节市场集中度较高,变流器、塔筒环节集中度较低。

叶片、塔筒全球市场空间有望超千亿美元

叶片、齿轮箱、主轴承环节集中度较高

风塔实现100%国产,轴承环节国产替代亟需突破。风塔、发电机、机舱等环节国产化率较高,主轴轴承和偏航/变桨轴承国产化率较低。风电轴承特别是主轴轴承的研发、生产流程复杂,需要充足的技术积累和长期的反复试验,技术壁垒很高,目前风电主轴轴承市场主要被跨国轴承集团所垄断,国产替代亟需突破。

轴承环节国产化率偏低

2、整机:大型化趋势明显,关注边际变化

风电整机行业全球市场格局稳定,主要参与者为通用电气、金风科技、维斯塔斯等。根据BNEF数据,2020年全球风电整机市场新增装机量排名前五的整机企业为通用电气、金风科技、维斯塔斯、远景能源和西门子歌美飒,市场份额分别为14.0%、13.6%、12.9%、10.9%、7.9%。

整机市场全球格局较为稳定

国内风电整机市场集中度短期回落,龙头地位依然稳固。2020年由于国内陆上风电抢装,一些中小风机企业前期积压订单集中执行,使得风机市场集中度短期回落。

国内风电整机市场集中度短期回落

2020年国内风电整机市场CR5为64.7%

新增装机机组功率大型化趋势明显,4MW及以上机型将很快成为主流。近年来,新增装机机型中3.0MW及以上功率机组占比正在逐步提升,2020年的占比已经达到了38%。同时,2020年我国新增装机的风电机组平均单机功率为2.67MW,平均单机功率比2014年提升了51%。这意味着4MW及以上机型将很快成为主流,大型化有望超预期。

近年来风电新增装机机组功率大型化趋势明显

大型化趋势下,造机新势力有望崛起。陆上风电平价之后,风电整机行业在机组功率大型化趋势的带领下正处于产品快速迭代升级和降本的过程中。新机型的研发和成本控制将成为未来核心竞争力。

3、叶片:市场集中度高,中材科技长期领跑

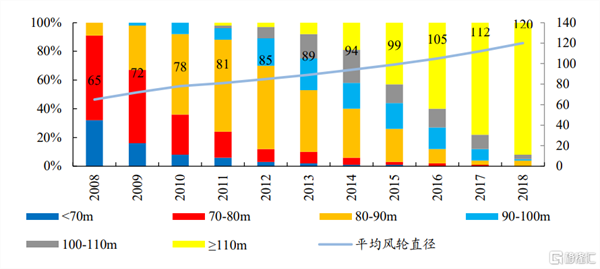

受大兆瓦风机推动,叶片大型化趋势明显。根据CWEA统计数据,2018年平均风轮直径达到120米,同比增长6.67%。2008-2018年平均风轮直径的CAGR为6.32%。此外,海上风电对叶片长度有更高的要求,因此叶片及风轮尺寸大型化的迭代趋势还将继续推进。轻量化是叶片大型化发展的必然要求。为实现叶片轻型化,对叶片新型结构的设计及对碳纤维和高模高强玻璃纤维等新型材料的研发也将成为未来发展方向。

近年来叶轮直径增大趋势明显

叶片大型化趋势加速,行业集中度持续提升。风机功率的提升对叶片大型化提出了更高的要求,而大型化和智能化叶片的生产有较高技术壁垒。高技术壁垒叠加叶片迭代速度不断加快的趋势下,国内叶片头部企业市占率不断攀升,伴随海上风电发展、装机区域转移和竞价上网等因素的影响,叶片大型化趋势还将加速,行业集中度将继续提高。

国内风电叶片行业集中度稳步提升

4、风塔:高风筒发展趋势,关注本土布局及出海能力

高风筒发展趋势,提高发电利用能力。风速在空中水平和(或)垂直距离上会发生变化,不同高度在不同风切变下的风速有明显区别,高切变下,高度增加会显著提升风速。由于风电功率与风速的三次方成正比,高塔筒可以显著提高风电发电功率,降低度电成本。

风塔具有一定的技术壁垒和客户壁垒,新晋竞争者进入市场有一定难度。由于风塔常年在野外恶劣环境下运行,客户对风塔的可靠性要求较高,运行寿命一般要保证20年,塔筒制造具有一定的技术壁垒。

高切变下,高度增加会显著提升风速

塔架增高可以有效提高发电量

国内塔筒企业在全球具有较强竞争优势。目前出口量较大的企业是天顺风能、泰胜风能和大金重工,其中天顺风能出口规模最大。2020年因疫情原因,各家企业海外收入下滑较大。

5、铸件:风电铸件中国主导,龙头日月股份优势突出

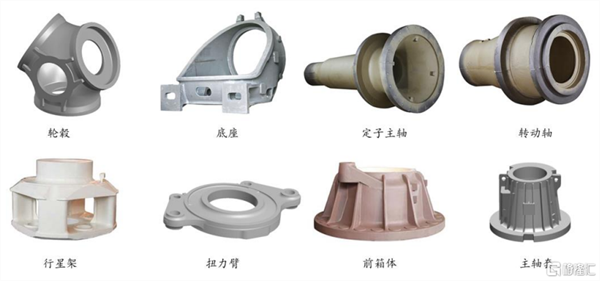

风电铸件生产流程繁杂精细。风电铸件主要包括箱体、扭力臂、轮毂、壳体、底座、行星架、主框架、定动轴、主轴套等。铸件生产过程主要包括铸造和精加工两大环节。铸件的成本受生铁等原材料价格影响较大。自2016年起,随着钢铁行业淘汰落后产能基本完成,钢铁景气度回升,生铁价格持续回升,导致风电铸件的直接材料占比由2016年的50.7%上升至2018年的67.8%。

风电铸件主要包括轮毂、底座等

风电铸件直接材料占风电铸件成本60-70%

整体铸件生产的重心从发达国家转移至中国。欧洲、日本和韩国等发达地区有一些历史悠久,技术水平先进的铸件制造企业,包括法国克鲁索、德国辛北尔康普、日本制钢所、日本铸锻钢公司、神户制钢、韩国斗山重工等。但由于铸件是能源密集型和劳动密集型行业,铸件制造业的重心近年来从发达国家转移至中国、印度等发展中国家。

6、主轴:国产替代完成,双寡头市场格局

国内风电主轴行业呈现双寡头市场格局。国内风电主轴行业的主要参与者为金雷股份和通裕重工,根据前瞻产业研究院的数据测算,2020年两者合计占全球风电主轴市场份额的60%以上。

金雷股份、通裕重工均已覆盖大兆瓦风电主轴

7、轴承:新强联打破垄断,国产替代进行时

主轴轴承技术壁垒高,国产有待突破。全球风电主轴轴承市场被跨国轴承集团所垄断。根据华经情报网数据,SCHAEFFLER、SKF、NTN、KOTO、TIMKEN、Rothe Erde五家轴承集团占据了2019年全球风电主轴轴承91%的市场份额;而国内企业洛轴、瓦轴、新强联等所占市场份额不足10%,未来国产替代空间潜力较大。

风电机组轴承主要有主轴轴承、偏航轴承、变桨轴承

全球风电主轴轴承市场被跨国轴承集团垄断

8、海缆:龙头地位稳固,有望受益于海风增长

海缆性能要求更高,生产工艺复杂。海缆成本主要受铜等原材料价格影响。龙头公司东方电缆的海缆成本构成中,原材料占比达到90%以上,其中铜材料的占比最大。另一家龙头公司中天科技披露铜材料占其海缆原材料成本的70%左右。依据以上信息推算,铜材料在海缆原材料成本中大约占60%以上。

海缆生产流程相比陆缆更复杂

原材料占海缆成本的90%以上

行业技术壁垒高,龙头地位稳固。考虑海缆行业壁垒和已有公司的先发优势,预计未来新入者重塑格局的可能较小,未来海缆行业格局将维持稳定。

海上风电抢装带动海缆市场快速增长。根据GWEC的预测结合已经开工建设的海上风电项目,预计2021年我国海上风电新增装机规模在8GW左右。受益于海上风电抢装,华商情报网预测2021年我国海缆市场规模将超150亿元,同比增长160%。因此,海缆行业龙头企业有望迎来业绩快速增长。

“十四五”期间我国海缆市场潜力较大

降本趋势明确,海风1到10的跨越

1、风机大型化推动风电成本显著下降

风电机组和安装工程降本是推动风电建设成本降低的关键。风电项目建设成本主要来源于风电机组、电力设施和安装工程等环节。风电机组、安装工程和桩基建设三方面同时降本才能有效推动海上风电项目建设成本降低。

成本下降推动风机招标价格进入下行区间。此轮招标价格的下降主要得益于:(1)大功率机型推出带来的单瓦成本下降,从而使得整机厂商具备降价能力;(2)抢装潮造成的产业链短期供需失衡结束,零部件价格回归合理区间;(3)核心零件国产替代。因此,此轮价格下降是由成本下降推动,对整机企业的盈利能力并未造成较大影响。这样将为下游风电场建设和运营商创造更大的收益空间,为下游需求创造良机。

2020年以来风机招标价格持续下滑

2、海风1到10的跨越,静待平价到来

我国海上风电可供开发资源丰富,具备长期成长潜力。我国海上风电资源主要分布于山东、江苏、浙江、福建、广东的近海地区,并且这些省份是电力输入区,海上风电资源的开发正好与其需求相契合。根据《中国风电发展路线图2050》对水深5-50米的海上风能资源技术开发量的分析,我国近海水深5-50米范围内100米高度的风能资源技术开发量为500GW。

我国海上风电可供开发资源丰富

我国海上风电可供开发的资源超过500GW

未来10年全球海上风电新增装机规模可观

过去十年中国海上风电实现了从0到1的跨越。根据CWEA数据,2010年我国海上风电装机规模只有153MW,而截至2020年末,我国海上风电累计装机规模已经达到9.5GW,年均复合增速为51.1%。此外,2020年我国海上风电新增装机规模3.06GW,同比增长54.6%,新增装机规模是过去十年来的新高。

海上风电项目补贴最后一年,行业迎来一轮抢装高峰。2021年是新建海上风电项目享受国家补贴的最后一年,因此行业迎来的一轮抢装,2021年我国海上风电新增装机规模有望超过8GW。

未来十年我国海上风电将实现1到10的飞跃。根据GWEC预测的数据,我国在2021-2030年之间海上风电累计新增装机量将在60GW左右。因此,未来十年我国海上风电将实现1到10的飞跃。

2020年中国海上风电新增装机3.06GW

GWEC预计2021-2030年我国海上风电新增装机在60GW左右

海上风电降本路径明确,关键在风电机组、基础、吊装、电气设备环节。根据上海电气预测:(1)整机厂将通过开发全新平价机组,现有机组设计优化升级,供应链、运输、制造等环节管控实现风电机组成本下降。风电机组降本空间预计在35%左右。(2)设计院、整机厂将通过基础设计优化、塔架减重等方式降低风电基础成本。基础降本空间在20%左右。(3)安装公司通过增加吊装船的供给、吊装方法优化实现吊装环节降本。吊装降本空间在30%左右。(4)开发商和设计院通过升压站、送出线路等公共基础设施公用,场内海缆布置优化,新型输电技术实现电气设备降本,降本空间为30%。(5)整机厂和运维公司通过提升机组可靠性、开发高空吊装维护平台、提升空中可更换部件占比等方式实现运维降本,降本空间为20%。通过以上产业链各个环节的降本,预计海上风电度电成本将下降30%,足以应对平价时代的到来。

海上风电降本主要通过机组、基础、吊装等综合降本

海上风电机组功率持续突破,“十四五”末有望达到16-20MW。根据GWEC数据,全球风电整机制造商西门子歌美飒已经完成13-14MW海上风电机组装机,维斯塔斯布局的15MW机型有望在2021年完成装机。此外,中国风电整机制造企业明阳智能、金凤科技正在研发16MW机型。因此,随着海上风电大功率机型的加速推进和制造技术的突破,预计在“十四五”末,我国海上风电机组有望进入16-20MW时代。

海外企业海上风电机组功率即将突破15MW

风电行业已经站在新的起点:这两年陆上风电和海上风电陆续平价后,产业链进入市场化大发展新阶段。2021年陆上风电平价之后,机组大型化推动降本趋势明显,供应链格局进一步优化;2022年海上风电有望平价,为产业链带来增量空间。展望未来,我们主要看好三方面:(1)能走向全球或实现国产替代的核心零部件企业,受益标的:新强联、日月股份、中材科技、天顺风能、金雷股份等;(2)未来几年有望实现从1到10跨越的海上风电产业链,受益标的:东方电缆、明阳智能等;(3)受益于2022年装机增速加速的整机龙头,受益标的:金风科技、运达股份等。

受益标的估值信息表

(图片来源:veer图库)